18年180倍!复盘一场史诗级的投资机会

上证报中国证券网讯 2001年8月27日,是贵州茅台登陆A股的第一天,当日开盘价34.51元(复权后5.4元),全天成交14.1亿元。

上市首日买入和卖出贵州茅台的投资者中,可能无人想象得到,就在今天,贵州茅台最高已涨至999.69元,距离成为千元股仅差3毛多钱,总市值已高达1.24万亿元。

上市18年,涨幅180倍,站立巅峰的茅台,或许多少有些孤独。自2016年起,已多年没人能对这只“第一高价股”发起挑战,至于此前那些曾经的股价冠军,像2007年的中国船舶(300元/股)、2014年的朗玛信息(288.09元/股)、2015年的安硕信息(474元/股),如今不是大病初愈,就是沉疴不起。

为何只有茅台走到今日的高度,成就了这场史诗级的投资机会?如何才能把握住这样的机会?

让我们简单复一下盘,看看在漂亮的数据以外,这些年的茅台还有哪些“滋味”值得细细去品。

净利年复合增长率近30%

持续的成长性是推动贵州茅台股价一路上涨的核心动力。市场长期视贵州茅台为价值投资的龙头之选。而且这么多年来,除了在2005年至2007年期间,贵州茅台的估值并不算贵。

上市以来的18年里,贵州茅台的净利润增长了106倍。2001年,贵州茅台的净利润仅为3.28亿元,而在2018年,公司净利润已高达352亿元。也就是说,在长达18年的时间里,贵州茅台净利润的年复合增长率高达29.66%。

18年里,贵州茅台营业收入增长了44倍,2001年仅为16.2亿元,而在2018年已高达736亿元。期间,贵州茅台营业收入的年度复合增长率高达23.63%。

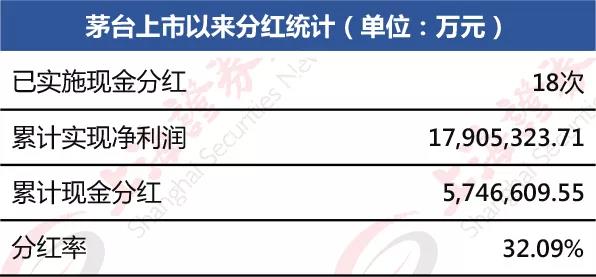

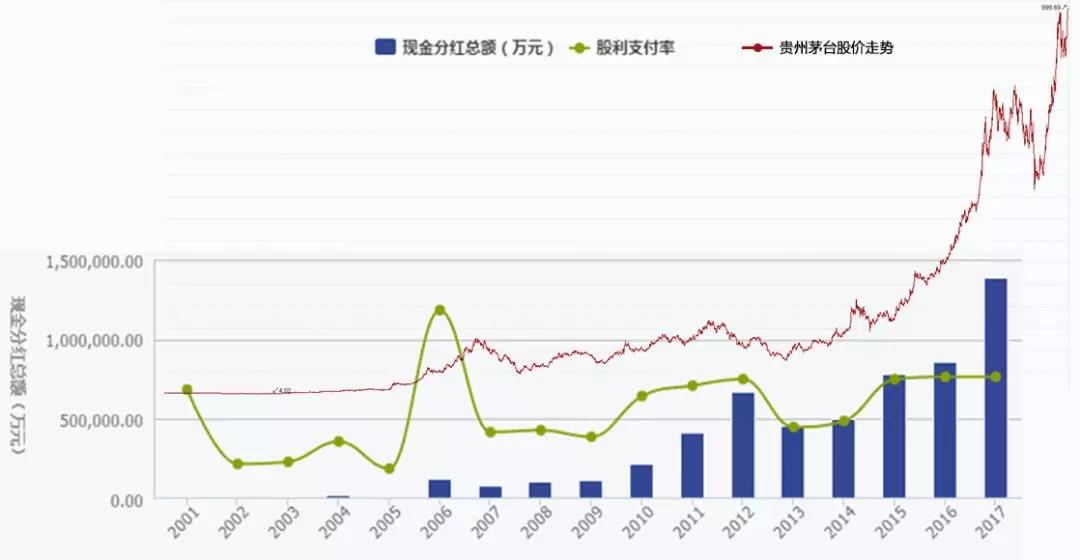

不仅于此,贵州茅台历年现金分红是其全部募资额的25倍。贵州茅台仅在IPO时募集了22.4亿元,但上市以来,贵州茅台已累计现金分红574.6亿元。

今年6月22日,贵州茅台公布2018年度权益分派实施方案,每股派发现金红利14.539元(含税),合计派发现金红利总额183亿元,股权登记日为6月27日(本周四),除权除息日为6月28日。如果再加上本次即将实施的现金分红,贵州茅台的累计分红额将高达757亿元。

长线投资者情有独钟

在贵州茅台的股东榜上,常可看到长线投资者的身影,他们的持股时间通常在三到五年以上,往往在股价低迷的时刻潜入,在投资者群情激昂疯狂涌入时离场。

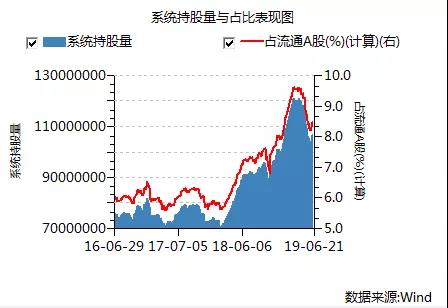

北向资金在过去的几年中持续加仓。

贵州茅台2019年一季报显示,代表北向资金的香港中央结算有限公司位居第二大流通股股东,持股数为1.2亿股,持股比例为9.62%,一季度增持2083万股。而2014年底,香港中央结算公司持有贵州茅台3537.63万股,占比3.1%。此后的17个季度中,北向资金在14个季度进行了加仓,仅有3个季度减仓。

北向资金近年对贵州茅台的持股比例曲线

社保基金也在贵州茅台最低迷的时刻抄底。

在贵州茅台2015年年报中,全国社保一零一组合首次现身股东榜,位列第九大流通股,持有565万股,其中200万股为新增持股,这意味着社保一零一组合至少在2014年,或者更早就开始增持茅台,不过因为持股较少而未出现在当时的前十大流通股之中。在2017年的三季报中,全国社保一零一组合仍是贵州茅台的第八大流通股股东。

社保一零一组合对贵州茅台的抄底已经成为了一个“五年十倍”的经典案例。曾经管理社保一零一组合的投资经理认为,2013年贵州茅台受塑化剂事件等影响,估值水平最低曾跌到市盈率10倍以下,但通过对白酒消费人群进行反复分析,其判断高端白酒升级之路远没有结束,便顶住压力逆市加仓。

贵州茅台吸引了诸多长线机构投资者,也为他们带来了丰厚的收益。今年一季报中,位居第八大股东的GIC PRIVATED COMPANY,是在2014年半年报中首次出现在前十大股东榜单的,至今持股时长已近5年。

而奥本海默基金公司-中国基金是在2014年年报中现身贵州茅台前十大流通股股东榜的,其后持有近4年时间,在2018年三季报中退出了前十大流通股股东。

也曾两次遭遇腰斩之痛

贵州茅台上市以来的18年,并非总是风和日丽,不仅曾经历过两次股价腰斩之痛,也见识过无数大大小小的巨幅震荡。

今日的贵州茅台看似风光无限,但就在半年前,贵州茅台的走势则完全是另一幅景象。2018年6月中旬后,贵州茅台股价便一路下行。此后,在业绩不达预期等内外消息的影响下,2018年10月29日,其竟然还遭遇了一个跌停板,最低探至509.02元/股。贵州茅台2018年10月的月度跌幅高达20%,2018年最大回撤近40%。

这还算不上“考验”。

2008年时,贵州茅台的股价年跌幅高达53%。由于在2004年至2007年的连续暴涨中,贵州茅台的市盈率已被推高至静态市盈率70倍以上,在市场预期过热的背景下,叠加贵州茅台遭遇人事变动、预收账款占收入比重连续下滑和净利润增速下滑等利空因素,股价也难成覆巢完卵。

贵州茅台的第二次腰斩之痛发生在2012年7月到2014年2月期间。在遭遇2008年的大跌后,贵州茅台用了3年时间才爬出“深坑”,并在2012年7月再次创出历史新高。但由于塑化剂等外部事件影响,贵州茅台在2012年7月到2014年1月经历了长达一年半的下跌,期间跌幅也超过50%。

但是,贵州茅台每次的大幅杀跌,均成为长线投资者重仓买入的机会。

贵州茅台已经“贵”了吗?

贵州茅台长期以来雄踞A股第一高价股,今日股价已兵临千元,它的估值是否过高,它的天花板到底在哪里?

有部分市场人士认为,千元的贵州茅台代表了市场对蓝筹股的追逐已达到了不理性的状态,是个泡沫化的标志,国际上蓝筹股的估值区间一般在8到25倍市盈率,贵州茅台当前的静态市盈率也达到35倍,当前位置是高估的。

但也有业内人士表示,从贵州茅台与可口可乐,也即标杆企业与标杆企业的对比来看,贵州茅台并没有被高估,因为可口可乐的收入和利润是没有增长的,估值为20多倍,而贵州茅台每年有20%甚至更高的增速,所以贵州茅台当前的估值并没有出现泡沫。

一家曾出现在贵州茅台前十大流通股东名单中的投资机构的投资经理认为,贵州茅台的业绩未来5年依然可以保持15%以上的增速,因为飞天茅台酒价格的年化上升率约为10%,同时,飞天茅台的产量年复合增长率约为5%。

业内人士认为,贵州茅台的护城河实则在加深。比如,2018年茅台酒的毛利率为93.74%,系列酒的毛利率为71.05%;而在2001年,高度茅台酒的毛利率为83.44%,茅台王子酒等系列酒的毛利率为60%以下。

分析人士认为,在过往的18年间,贵州茅台在营业收入大幅增长,市场份额不断扩大的基础上,利润率不仅没有下降反而稳步上升,说明贵州茅台在白酒竞争格局中,占据着比较稳固的地位,定价权牢牢掌握在公司手中。

近期,中信建投、国信证券、国泰君安和广发证券等券商将贵州茅台未来12个月的目标股价定在千元以上。

中信建投表示,贵州茅台的长期增长空间确定,可以推算出2024年茅台酒的可供销售量达到4.7万吨,同比2018年销售量增长40%以上,未来几年贵州茅台复合增速达15%左右,参考国外烈酒企业,预计贵州茅台估值有望进一步提升到30倍,目标价1150元。

长期跟踪贵州茅台的市场人士认为,贵州茅台除了资源禀赋优异外,更重要的是,它一直坚持“崇本守道、坚守工艺、储足陈酿、不卖新酒”的质量法则,始终恪守着“质量诚信、经营诚信、价格诚信、推介诚信”,这些品质工程铸就了贵州茅台的文化基石,也是贵州茅台业绩的长期保障。