20天大涨1600点,人民币汇率重返“6时代”!

上证报中国证券网讯 时隔三个月,人民币汇率重返“6”时代!

11月5日,在岸、离岸人民币对美元双双收复7整数关口,日内分别上涨超过300、400个基点。在岸人民币对美元更是创8月2日以来新高至6.9880。截至记者发稿,在岸、离岸人民币对美元分别报6.9970、6.9965。

11月5日美元对在岸人民币走势图

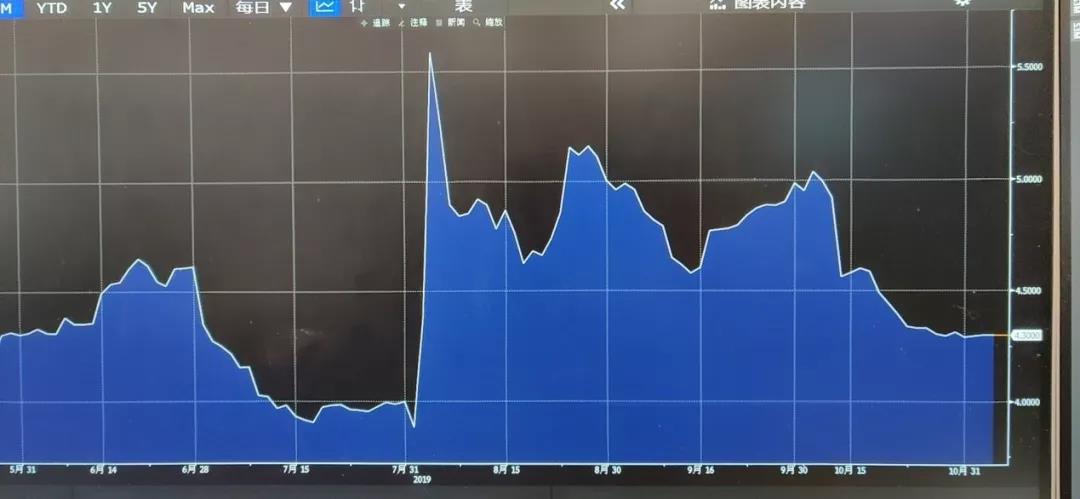

自10月9日起,人民币开启了一轮持续升值走势,在近20天内,离岸人民币对美元反攻超1600点。

10月9日-11月5日 美元对离岸人民币K线图

外围环境改善和美元指数下行为人民币汇率反弹积聚了动能,也打消了外资加码人民币资产的顾虑。

中央结算公司最新公布的数据显示,外资已连续11个月增持中国债券。截至10月末,境外机构托管债券规模达18061.30亿元,当月新增115.85亿元。

人民币汇率反弹动能积蓄多时

此次人民币汇率的强劲反弹已经蓄势多时。

招商银行首席外汇分析师李刘阳在10月中旬就曾表示,美元指数已经呈现阶段性的破位下行趋势,这将在机制上有利于人民币汇率的反弹。“人民币对美元在9月中旬高点的7.06附近的阻力被突破后,7.0的整数关口已经近在眼前。”

进入10月以来,去年4月开始的美元指数的持续强势或已接近顶部,目前下滑至97上方。交通银行金融研究中心研究团队表示,随着市场注意力逐步转向担忧美国经济前景,美元指数短期内或继续偏弱势震荡。

美指破位下跌和市场利好双重刺激人民币汇率回升。“乐观情绪仍将主导人民币汇率,或继续带动人民币的升值。”上述究团队表示。

波动率回落是支持人民币升值情绪的另一证据。某外资银行交易员称,10月至今,美元对在岸人民币1年期平价期权隐含波动率持续回落,显示出市场对于中长期汇率预期稳定,对冲贬值风险的热情不高。

美元对在岸人民币1年期平价期权隐含波动率

市场风险偏好明显抬升,还得益于美联储对联邦基金利率在年内的“三连降”。

中国民生银行首席研究员温彬表示,美联储连续三次降息,使中美10年期国债收益率利差也从美联储第一次降息时的50个基点扩大至目前的150个基点,利差扩大使人民币对美元汇率企稳回升。

外资涌入中国债市“一浪高过一浪 ”

人民币汇率反弹意味渐浓,普惠人民币资产。因此,今年外资涌入中国债市的浪潮可谓“波涛汹涌”。

中央结算公司日前公布的数据显示,外资已连续11个月增持中国债券。截至10月末,境外机构托管债券规模达18061.30亿元,当月新增115.85亿元。中国外汇交易中心公布10月银行间债券市场境外业务运行情况显示,截至今年10月,共有2345家境外机构投资者进入银行间债券市场,与去年同期相比这一数字显著增长。

莫尼塔研究首席经济学家钟正生表示,此前外资流入中国的一大顾虑在于担心人民币会大幅贬值。然而,人民币汇率“破7”之后趋于稳定,减轻了境外资金流入的顾虑,外资增持中国债券的规模也在9月大幅回升。

今年9月,境外机构投资者共达成交易5281亿元,其中,净买入债券1108亿元,环比大增58.51%。

不仅如此,人民银行10月31日发布的数据显示,截至三季度末,外资持有中国股票、债券规模分别达1.8万亿元、2.2万亿元,双双创出新高,较2018年底持仓增幅分别达53.56%、27.60%。

中美利差给予外资较为充分的溢价。招商证券首席宏观分析师谢亚轩认为,从10月的情况来看,外部环境短期转暖,人民币小幅升值且贬值压力明显下降;预计中美利差仍将维持在140个基点的高位,人民币债券的收益率优势仍较为明显。

“随着全球央行步入降息通道,海外负利率资产规模迅速扩大,峰值一度达到17万亿美元、占比达到30%。”钟正生认为,目前,人民币资产收益率在全球“越看越正”,10年期中美国债利差已经高达153个基点,人民币资产有望逐渐受到全球资产配置机构的更多青睐。

渣打银行中国宏观策略主管刘洁接受记者采访时表示,从2019年的增量来看,海外资产管理机构是投资中国债券市场的主力。中国债券市场被纳入全球债券指数是这一现象的核心催化剂。

渣打预计全球资产管理公司将继续增持人民币计价资产,特别是将继续吸引被动投资的资金流,主要驱动因素在于彭博巴克莱全球综合债券指数、摩根大通全球新兴市场多元化债券指数宣布逐步纳入人民币债券。

展望11月,谢亚轩认为,预计中美利差维持较高水平,且外部风险环境好转有助于人民币汇率保持稳定。