13年13倍的基金是如何铸就的?兴全基金副总经理董承非透露秘诀……

上证报中国证券网讯 历史总是不断地重复。2018年年底对市场的恐惧,转眼就变成2019年年初的贪婪。然而当行情快速反弹至3000点上方,我们更需要理性的声音来指明方向,拥有十六年经验的投资老将、兴全基金副总经理董承非及时给出了他的思考。

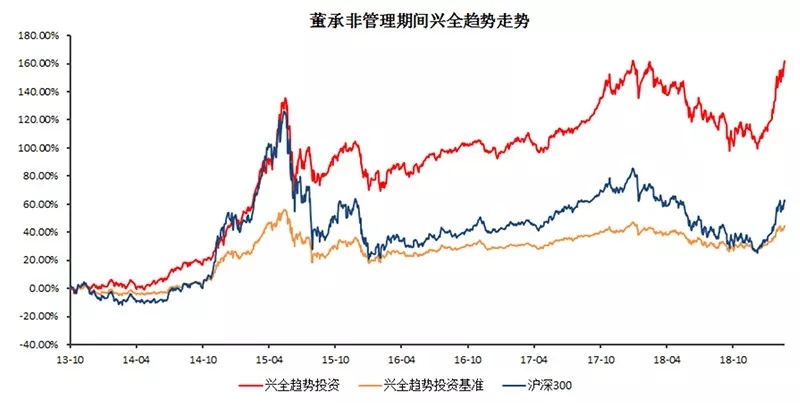

近期,兴全趋势以成立13年来累计超过13倍的收益及22.70%的年化回报摘取了第二个晨星年度基金奖,也将董承非再度拉到聚光灯下。这位沉静内敛的基金经理从2013年10月28日起开始管理兴全趋势投资,截至2019年3月19日任职回报达到160.36%。

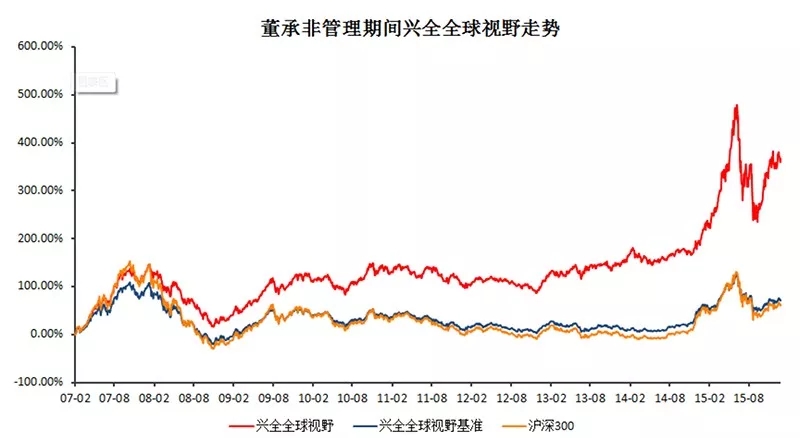

不仅如此,董承非管理了近9年的兴全全球视野,任职期间也创造了超过三倍的回报。今年来他所管理的兴全社会责任混合、兴全新视野和兴全趋势投资都实现了超过25%的回报。

都说“投资有道”,“道”在哪里?对公募基金来说,给投资者的回报就是“道”的体现。那么对于2019年的市场,董承非又是怎么看的呢?

市场观点

市场迅速回暖主要源于过去几年个股跌幅巨大以及市场参与主体权益仓位不高,在大环境稍有好转的情况下、投资者的风险偏好迅速上升所导致,而非基本面的支撑。虽然从整体看,目前的水位可以接受,而且可以带来正回报,但是短期内局部的泡沫积累迅速,可以预见后续市场的波动会进一步加大。

今年的行情用一句话总结就是来自于风险偏好的上升,源于2018年整个资本市场的风险偏好被严重压制。但是基本面至今还没看到根本的改善。目前指数的点位并不算高,但结构性的泡沫已经积累不少,企业盈利能否跟上的不确定性将形成一定的压力,也是接下来市场波动的主要来源。现在高波动只是刚刚开始。

操作策略

首先今年的市场是可为的,其次,经过价值投资的洗礼,市场终将会向成熟市场靠拢,但这不是一蹴而就的。中长线看还是比较乐观,大量的配置资金最后都会流入权益市场,提高配置比例是大概率事件。我也会积极地去捕获结构性的机会。

我从去年十月开始加仓,当前的权益仓位还是相对偏高,但并不会满仓:一方面是个人风格问题,我习惯手里拿着一些现金,有看好的标的可以及时买进,而不用通过卖股票来腾挪;另一方面我对市场并没有那么乐观。我做得更多的是调结构,就是把组合里面的一些基本面相对差一些、反映比较剧烈的比例调低,把组合的波动逐步降下来。

投资风格

从2003年加入兴全基金,历任研究员、基金经理助理、基金管理部投资总监,直到现在的公司副总经理,董承非在长期的投资生涯中形成了自己独特的风格。即稳健均衡又不拘一格,坚持自己的判断,拒绝随波逐流。这也是他所管理的产品长期获得良好收益的主要来源。

我自己投资风格首先是会做仓位的选择,有时候仓位波动会比较明显;其次,不会固守在某一类风格的股票上;第三,使用的投资工具比较丰富,涵盖定增、可转债、可交换债等多种下方风险可控又不失上涨空间的投资工具,不断在市场上挑选出风险收益比最佳的大类资产。

此外,无论是投资价值型公司还是投资成长型股票,最终都落实到风险与收益的取舍。不要为博取高收益去冒不可知、不可测的风险,平时我也一直在向基金经理反复强调这一点。

重仓股

翻看董承非的重仓股也可以发现,他的持股不会特别偏重某个行业,而是在估值合理的前提下均衡配置,实现风险收益比的最大化。此外,转债一直是董承非偏爱的投资品种,在为组合提供足够“安全垫”的同时也能增厚收益。

兴全趋势

兴全新视野

兴全社会责任