新兴市场:正在进入新一轮强势周期

上期我们刚谈到,随着全球风险来源重心的迁移,各类资产间原本稳定的相关性和交易定式可能即将遭遇考验,8月接下来的两周,各个市场的走势就已经画风突变。全球风险指数上行,但新兴市场却在震荡上涨;被认为具有避险属性的美元不涨反跌,而人民币反而表现的像避险货币;代表避险情绪的金价在向上突破,同时代表增长预期的铜价却也在稳步上行……这些价格波动貌似杂乱又矛盾,但我们始终相信:Everything is connected,事物纷乱的表象之下必然都有紧密的内在联系。

一、 8月以来全球市场“画风突变”

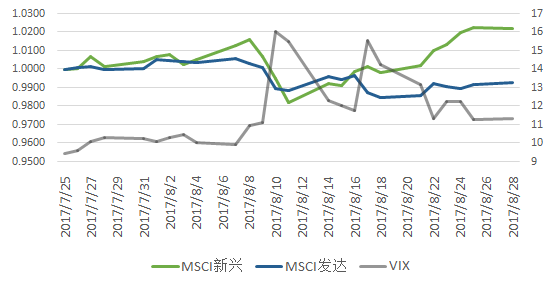

为什么说全球市场近期画风突变?首先我们看到风险事件冲击对新兴市场与发达市场股票的影响已经不同于多年来形成的模式。8月以来随着特朗普两次“发话”——一次威胁朝鲜,一次威胁关闭政府——大幅抬升风险指数VIX,但随后我们看到新兴市场股指从震荡中快速恢复,到月末已经全部收复失地并大幅跑赢发达市场。

图表 1:8月市场动荡中新兴市场不断上扬

来源: MSCI, Wind, 歌斐资产创新研究部

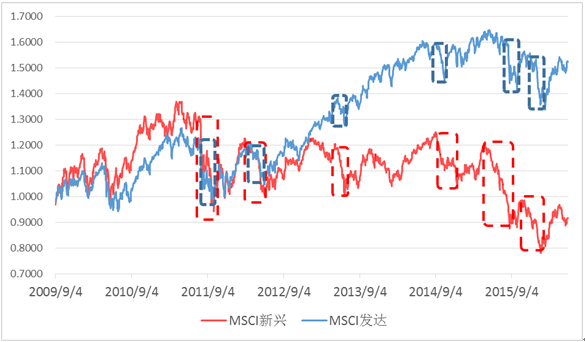

这种运动模式可以说相当罕见。多年来大家已经习惯的市场规律是(如下图所示),在风险事件冲击中,新兴市场回撤幅度总是要比发达市场大得多,并且恢复少,最终结果是不断跑输发达市场。

图表 2:历史上市场动荡总是新兴市场受伤更重(09~15年)

来源: Wind, 歌斐资产创新研究部

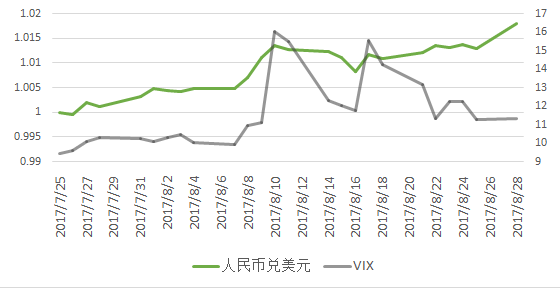

模式变换背后的原因,也是上期我们讨论美元汇率的核心结论:全球风险输出的来源重心正在发生迁移,从金融危机以来的欧洲和中国等新兴市场,迁往美国。这一过程中,各市场股票的相对风险以及货币的风险属性都会发生颠倒。这一点是我们的长期展望,但已经在这个月的汇率变动中得到展现,在全球市场动荡中,人民币不断升值,俨然成了避险货币。

图表 3:8月风险事件的冲击中人民币表现的像避险货币

来源: Wind, 歌斐资产创新研究部

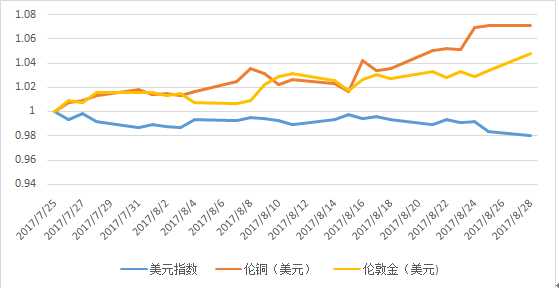

二、 铜金齐涨之谜

8月份几次风险事件的冲击抬升了金价,但不寻常的是铜价也在迅速上扬,这表面上看实在令人费解:铜价是跟踪全球增长的最佳指标之一,往往与风险偏好同涨同跌,但黄金明明是避险资产,在没有预期央行大放水的情况下,两者同涨令许多人困惑。

图表 4:美元贬值不足以解释铜金齐涨

来源: Wind, 歌斐资产创新研究部

有人说这是因为铜和黄金以美元计价,两者同涨来自于美元贬值,但我们把三者涨跌幅标准化后对比可以看出,7月末至今美元仅仅下跌2%,而黄金上涨了4.8%,铜价更是上涨了7.1%,很显然铜价的涨幅中,美元贬值以外的因素占了主要贡献。

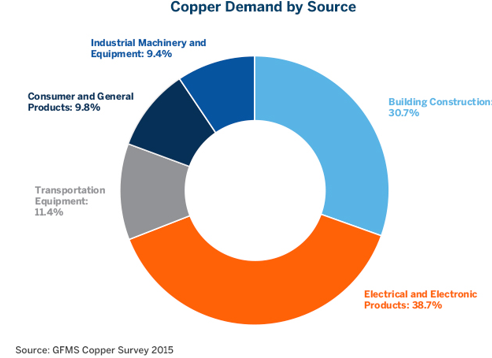

表面上看铜金齐涨令人费解,但我们认为在现阶段这不仅不足为奇,简直是顺理成章。我们先来看一下为什么铜是追踪全球增长的有效指标。铜的用途(看下图)分布在电气电网,建筑设施,交运社保,机械机电制造,以及消费电子中,可以说被广泛用于生产活动的方方面面,同时,铜有完善的全球定价体系,是定价公平度最高的商品品种之一,因此它的价格起伏被认为是跟踪全球工业活动的最佳标尺之一。

图表 5:铜被广泛用于各类生产活动中

接下来我们再看一下铜的需求结构。铜的需求主要集中在非美地区特别是中国,欧洲和亚太,北美地区由于长期制造业空心化,铜需求的全球占比已经低于10%。

图表 6:中国欧洲和新兴市场构成铜的绝大部分需求

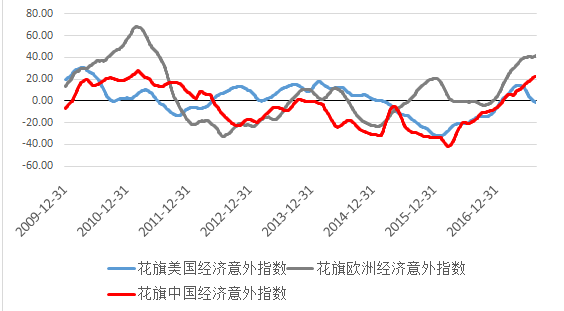

最后我们再看一下中美欧三地的增长预期对比。如果以花旗经济意外指数作为代理指标跟踪,可以看到,中国和欧洲地区的增长预期已经摆脱了多年以来落后美国的局面,目前仍在向上,而美国的经济数据则连续不及预期,增长预期反而开始向下。

图表 7:去年以来中国和欧洲的增长预期已经重新超越美国

来源:Citi,Wind, 歌斐资产创新研究部

说到这里,问题已经几乎迎刃而解了,全球非美地区增长预期上升推动铜价,而美国增长低于预期并且频繁输出风险推动了金价。再结合上文同一时期以中国为代表的新兴市场与以美国为代表的发达市场的股票表现,或者再看一看这一时间段汇率的相对表现,不难发现,Everything is connected,一切貌似矛盾的现象之下都有逻辑一致的内在联系。

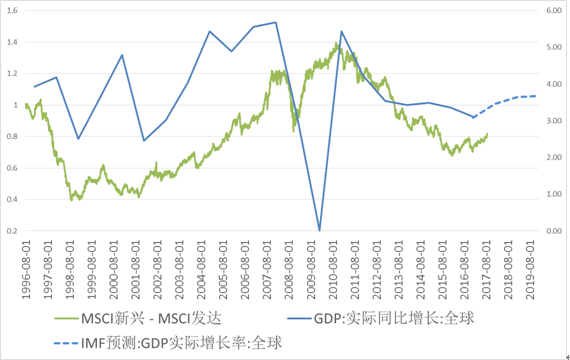

三、 BIG PICTURE:新兴市场vs 发达市场

这里的大背景是什么?如果我们把投资周期拉到5年甚至更长,新兴市场可能已经站在新一轮强势周期的起点上。下图为统一起点后的MSCI发达市场指数和MSCI新兴市场指数20年来的走势,辅以新兴对发达的相对收益曲线(黄线)做对比,可以清晰的看到新兴市场与发达市场间存在相对强弱周期,2001年互联网泡沫破灭到2007年全球金融危机爆发这段时期是新兴市场强势周期,2009年中国4万亿刺激短暂强势两年后,新兴开始了多年的弱势周期直到最近,强弱转换差不多7年一次。

图表 8:新兴与发达市场股票走势存在强弱周期转换

来源:MSCI,Wind, 歌斐资产创新研究部

在强势周期中,新兴市场能收获丰厚的相对收益。我们从三个方面简单阐述新兴市场相对收益的来源。

- 相对收益来源一:全球增长

全球经济景气度是新兴市场相对收益的首要来源。下图我们可以看到,新兴市场相对收益曲线与全球GDP增速高度相关,连短期波折都一一咬合。这是因为在全球的景气阶段,新兴市场受益更多,收获更高的弹性。当前,全球增长正处在7年下行后的触底反弹阶段,2017年全球复苏的证据越来越多,世界银行,IMF以及各类评级机构已数次上调全球增长预期。我们看到相对收益曲线也已经筑底。

图表 9:新兴市场相对收益来源:全球增长向上

来源:MSCI,Wind, 歌斐资产创新研究部

- 相对收益来源二:增长预期此长彼消

中美经济的相对增长预期也解释了新兴与发达的相对收益曲线。下图我们把花旗意外指数拉到指标起点2003年,可以看出在上一轮强势周期2001~2007年中,中国的增长预期高于美国,而在弱势周期2010~2016年中,则低于美国。当前,中国增长预期已经重新赶超。

图表 10:新兴市场相对收益来源:中国的相对增长

来源:MSCI,Wind, 歌斐资产创新研究部

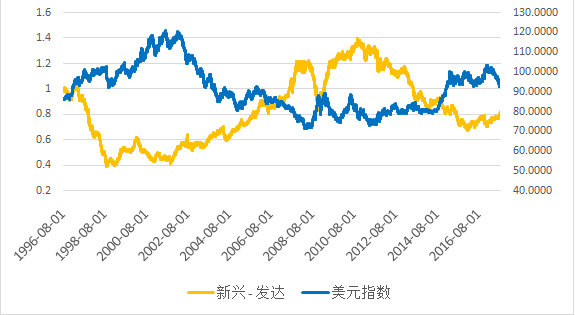

- 相对收益来源三:资金争夺处于上风

全球资本在新兴与发达市场间的流入和流出也是新兴市场相对收益波动的因素。用美元指数是观察资金进出美国的有效指标,长期与新兴市场相对收益曲线形成负相关。从2011年美元指数的低点73作为起点,到今年年初103的位置已经走过了7年的强势周期。目前美元顶部回落特征明显,新兴市场在全球资金争夺中再次处于上风。

图表 11:新兴市场相对收益来源:全球资金争夺

来源:MSCI,Wind, 歌斐资产创新研究部

我们谈论美元汇率时实际上是在谈论美元的避险属性,上次我们提出,全球风险来源的重心持续的从欧洲和中国向美国转移,消解了美元的避险属性美元牛熊切换。实际上,2017年作为规则改变年(game changer year),发生转移的不仅仅是风险重心,至此我们已经能够清晰的看到,全球的增长重心也正在从美国向新兴市场和欧洲转移。市场预期切换的过程会引发巨大的全球资产重新配置需求,资产间相关性会发生逆转,惯性思维将遭遇挑战。

图表 12:What a Great Game Changer Year!

来源:Depositphotos, 歌斐资产创新研究部

作为市场先行者,重视审视和重塑宏观配置框架的资管平台,歌斐资产旗下多个公开市场产品今年以来已先人一步布局新兴市场股票,特别是A股与港股。公募汇与基金管家两款产品成立以来,一直以在岸/离岸中国股票已进入长期强势周期为主线,进行资产配置与管理人筛选。我们会和客户一起,安静等待即将上演的大型价值回归。

图表 13:资产配置建议