债券收益率明显反弹 债基业绩普遍亏损

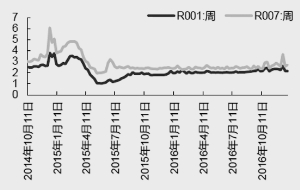

2016年第四季度资金利率一度飙升

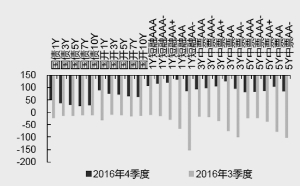

2016年第四季度债券收益率大幅反弹 2016年第四季度 2016年第三季度

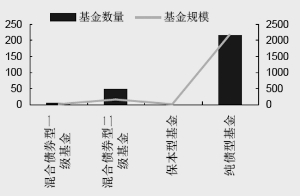

2016年第四季度债券市场基金资产总值

2016年第四季度新发行债基数量及规模 资料来源: wind 申万宏源研究

截至2016年12月底,债券市场基金总资产规模累计约 21202 亿元,较第三季度增长2712 亿元。2016年第四季度,债券收益率较上一季度明显反弹,大部分风险资产价格下跌,债券基金单位净值增长率均值普遍告负,增持或高配债券资产的基金平均净值增长率均为负值。

展望2017年第一季度,预计春节之后通胀将回落,资金面将有所改善。经济基本面仍缺乏向上动力,后期预期差修复将给债券市场带来投资机会。因此,后期债券收益率有下行空间,持仓结构倾向短端或高信用等级品种的债基表现或较好。

⊙申万宏源证券

各债基平均净值增长率均告负

2016年第四季度债券收益率较上一季度明显反弹,大部分风险资产价格下跌,因此债券基金单位净值增长率均值普遍告负。

1.债券配置比例较高的纯债型基金和封闭式债基业绩亏损,平均净值增长率分别从上一季度的1.86%和2.26%下跌至-1.47%和-1.42%。

2.混合一级债基的业绩下跌幅度最大,其平均净值增长率从上一季度的2.15%大幅回落至-2.11%;混合二级债基的单位平均净值增长率从1.63%明显降至-1.06%。

3.股票资产配置最多的保本型基金业绩下降幅度最小,从上一季度的1.17%下降至-0.74%。

第四季度基金业绩与第三季度基金业绩之间未呈现相关性。由于第四季度债市明显走弱,增持或高配债券资产的基金平均净值增长率均为负值。

存款备付金和其他资产仓位上升

2016年第四季度,大部分债基继续下调股票和债券的仓位,上调存款备付金和其他资产的仓位。

1.除封闭式债基外,其余债基的债券仓位均下调。封闭式债基的债券资产占净资产比重回升,从上一季度的86.7%大幅升至110%;纯债基金的债券仓位下调幅度最大,债券资产占净资产比重从上一季度的110%降至100.1%;一级债基和二级债基的债券资产占净资产比重均继续下降,分别从上一季度的105.3%和95.3%降至100.5%和90.8%,二级债基债券仓位下调幅度扩大;保本基金的债券仓位回落,其债券资产占净资产比重降至80.8%。

2.除一级债基外,其余债基的股票资产占净资产比重小幅下降。其中,一级债基的股票仓位与上一季度几乎持平,股票资产占净资产比重稳定在0.5%;二级债基的股票仓位下调幅度最大,其股票占净资产比重从上一季度的11.4%下降至10%;保本基金的股票仓位回落,其股票占净资产比重从上一季度4.8%小幅回落至4.3%;封闭式债基的股票仓位微幅降至0.5%;纯债基金的股票仓位最小,几乎为0%。

3.除封闭式债基外,其他债基的其他资产和存款备付金仓位均上调。封闭式债基的其他资产和存款备付金仓位均较上一季度下降。其中,存款备付金仓位下调幅度较大,从上一季度的14.1%降至2.2%。二级债基的其他资产仓位上升幅度高于其他债基,其占净资产比重从5.2%升至8.6%。保本基金和二级债基的存款与备付金仓位上升幅度较大,其占净资产比重分别从6.9%和1.5%升至11.3%和5.1%。

大类资产配置对基金业绩的相关性方面,各类债基收益率均与股票和债券仓位维持极弱的相关性。2016年第四季度,债券和风险资产投资回报均减弱,减持这两类资产的债基业绩下降幅度或较小。

利率债仓位继续下调

在券种配置方面,以债券市值与基金净值之比作为仓位指标,在2016年第四季度,大部分债券基金减持利率债,可转债仓位变动不大。此外,部分债基增持企业债。

1.大部分债基的企业债仓位回升。除纯债基金和保本基金外,其余债基均上调信用债仓位。其中,纯债基金和保本基金的企业债占基金净值比率分别从上一季度的70.1%和60.6%下降至64.4%和58%,保本基金的企业债仓位目前最低;封闭式债基的企业债仓位较其他债基高,且上升幅度最大,其企业债占基金净值比率从58.5%反弹至84%;一级和二级债基的企业债仓位分别从68.1%和65.3%上升至74.9%和68.2%。

2.国债仓位普遍下调,金融债仓位回落。在2016年第四季度,各债基均下调国债仓位。其中,纯债基金的国债占基金净值比率下调幅度最大,保本基金和封闭式债基的国债占基金净值比率均微幅下调。此外,除封闭式债基上调金融债仓位外,其余债基均下调金融债仓位。其中,一级债基的金融债占基金净值比率下降幅度最大。

3.可转债仓位变动较小。除保本基金和封闭式债基的可转债仓位微幅上升外,其余债券基金均微幅下调可转债仓位。目前,二级债基的可转债占基金净值比率最大。

基金业绩与债券资产相关性方面,与2016年第三季度相比,第四季度混合债基业绩与可转债和企业债的配置大都不相关;其他债基与企业债和可转债的配置则呈现弱负相关性。由于2016年第四季度债券和风险资产的投资回报均大幅下降,大部分债基调降企业债和可转债仓位,仅能使业绩下降幅度减小,并不能带动业绩改善,导致四季度可转债和企业债仓位与业绩的相关性继续大幅减弱。

增持企业债和地方政府债

与2016年三季度相比,第四季度债券基金重仓债券平均久期缩短,重仓债券的集中度回升,持仓(债券市值/基金净值)和债券数量两个指标均显示大部分债券基金均增持企业债和地方政府债,减持国债、金融债。

以重仓债券的“债券市值/基金净值”作为债券集中度的指标。四季度除保本基金的重仓债券集中度下滑外,其他债券型基金的重仓债券集中度均上升。其中,保本基金的重仓债券集中度下降幅度较上季度收窄,从38.3%降至38.15%;二级债基的重仓债券集中度上升幅度最小,从42.1%小幅升至43.1%;一级债基的重仓债券集中升幅最大,从33.5%升至36%;纯债基金和封闭式债基的重仓债基集中度继续上升,从分别上一季度的35.6%和34.4%升至38.2%和36.9%。

从重仓债券的结构上看,仅重仓持有金融债、国债和可转债的基金数量减少。其中,重仓持有金融债的债基数量下降幅度最大;重仓持有短融和地方政府债的基金数量增幅最大;重仓持有中票和公司债的基金数量增幅较小;重仓持有可分离转债存债和央票的债基数量为零。

从2016年第四季度债基重仓占基金净值占比均值来看,仅地方政府债、企业债和可转债的重仓比重较上一季度回升。其中,地方政府债的重仓比重反弹幅度最大(仅保本和封闭式债基大幅上调地方政府债重仓比例);可转债和企业债重仓比重小幅上升(混合债基上调该两类券种重仓配置);国债重仓比率下降幅度较大(仅二级债基上调国债重仓比重);金融债重仓比重下降幅度较小(仅一级债基和封闭式债基上调金融债重仓持仓)。

根据债券市值比率加权计算债券基金前五大重仓债券的久期看,债券基金在2016年第四季度重仓债券平均久期明显缩短,从5.28年减至4.34年。各债基的重仓债券平均久期均缩减。其中,一级债基和纯债基金的重仓债券平均久期缩短幅度最大,分别从6.73年和5.83年降至5年和4.53年;封闭式债基的重仓债券平均久期缩减幅度最小,从上一季度的5.04年减至4.93年;一级债基的重仓债券平均久期延长幅度最大,从5.6年延长至6.7年;二级债基的重仓债券平均久期减至4.3年;保本债基的重仓债券平均久期最短,较上一季度减至2.9年。

债基平均杠杆率继续下降

以各类债券基金的总资产/净资产表示平均杠杆率水平,2016年第四季度债券基金的平均杠杆率继续下降。

在债券基金中,除保本基金、封闭式债基和二级债基外,其他债券基金的平均杠杆率均较上一季度下降。其中,保本基金的平均杠杆率连续两季度上升,从上一季度的110.6%升至111.9%;二级债基和封闭式债基的平均杠杆率均回升,从上一季度的121%和116.4%小幅升至123.5%和117.9%;分级基金的平均杠杆率下降幅度最大,从上一季度的135.9%回落至132.5%;纯债基金和一级债基的平均杠杆率分别从上一季度的130.1%和127.4%降至122.1%和121.6%,降幅均扩大。

债券基金市场表现呈现四大主要特征

综合2016 年第四季度债券基金季报有如下结论。

1.第四季度,老基金净赎回率大幅反弹,净赎回数量占净申购量从上一季度的1.2倍明显提升至3.3 倍。受2016年年底流动性紧张和贬值预期影响,老基金赎回压力骤升。各债基的净赎回数和平均净赎回率(中位数)均上升。

2.第四季度,债券收益率较上一季度明显反弹,大部分风险资产价格下跌,因此债券基金单位净值增长率均值普遍为负值。第四季度基金业绩与第三季度基金业绩未呈现相关性。由于第四季度债市明显走弱,增持或高配债券资产的基金平均净值增长率为负。

3.在资产配置方面,四季度大部分债基继续下调股票和债券的仓位,存款备付金和其他资产的仓位则上调。在券种配置上,第四季度大部分债券基金减持利率债,可转债仓位变动不大。此外,部分债基增持企业债。基金重仓方面,重仓债券的集中度回升,大部分债券基金均增持企业债和地方政府债,减持国债和金融债。第四季度,重仓债券平均久期明显缩短,从5.28 年减至4.34年。

4.在第四季度,债券基金的平均杠杆率继续下降。除保本基金、封闭式债基和二级债基外,其他债券基金的平均杠杆率均较上一季度下降。

展望2017年第一季度,预计春节之后通胀将回落,资金面将有所改善。而经济基本面仍缺乏向上动力,后期预期差修复将给债券市场带来投资机会。因此,后期债券收益率具有下行空间,持仓结构倾向短端或高信用等级品种的债基表现或较好。

(执笔:钟嘉妮、孟祥娟)