行业盈利能力有所增强 军工板块整体估值修复可期

军工上市公司业绩变化

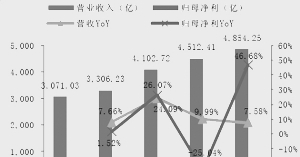

军工上市公司业绩变化(剔除6 家2016 年资产注入公司) 资料来源:WIND,国信证券经济研究所整理

2016年军工行业营收增速加快,同比增长15.98%。6家军工集团资产注入,对军工行业的营收增长贡献较大。剔除资产注入公司后,军工行业营收同比增长7.58%。从毛利率等指标看,目前军工行业公司的整体盈利能力提升较为明显。2017年第一季度,军工行业经营业绩实现快速增长,但行业净利润增长速度弱于营收增长速度。在近期军工板块明显下跌的市场背景下,建议布局配置军工板块中超跌低估值、有混改预期及代表核心装备发展方向龙头标的等三条主线。

⊙国信证券

行业营收保持增长 净利润出现快速回升

2016年,军工行业营收增速加快,同比增长15.98%。其中,6家军工集团资产注入,对军工行业的营收增长贡献较大。剔除资产注入公司后,军工行业营收同比增长7.58%。军工行业净利润恢复增长较快,同比增速约为50%,基本收复2015年净利润大幅下滑的失地,但以军品业务为主的军工集团上市公司在2016年的净利润并未恢复到2014年时的前值。此外,军工行业毛利率为18.93%,提高了1.7%,期间费用率13.06%,下降了0.36%,显示公司的整体盈利能力有较好的提升。

受军队改革及军品免税收改为先征后返等因素的影响,近两年来军工行业经历了一个筑底过程。随着军工行业的盈利能力改善及军队改革陆续落地实施,看好军工行业在未来两年将迎来的增长拐点。

从行业利润增长看,2015年军工行业利润整体出现了下滑,但2016年却出现了快速回升。同时,军工集团资产注入,提升了2016年军工行业的整体营收水平。如果剔除权重标的资产注入的影响,2016年军工行业营收增速有所下降。就军工上市公司情况分析,在2014-2016年,军工上市公司营业收入分别为4339.70亿元、4730.91亿元和5486.84亿元,2015年和2016年同比增速分别为9%和15.98%;归属于母公司的净利润分别为182.02亿元、137.46亿元和213.55亿元,2015年和2016年同比增速分别为-24.46%和55.35%。其中,中国动力、北方创业、中船科技、航天电子、航天通信、中兵红箭等6家军工集团上市公司的资产注入对2016年军工行业的营收和业绩提升的影响较大。如果剔除这一影响,2014-2016年的营收分别为4102.72亿元、4512.41亿元和4854.25亿元,2015年和2016年同比增速分别为9.99%和7.58%;归属于公司的净利润分别为174.49亿元、130.80亿元和191.87亿元,2015年和2016年同比增速分别为-25.04%和46.68%。

具体来看,军工行业整体盈利能力快速得到改善,行业整体毛利率为18.93%,提高了1.73%;期间费用率为13.06%,下降了0.36%;销售净利率为4.02%,同比增长4.02%。这些数据显示,军工行业公司的整体盈利能力有较好的提升。其中,军工上市公司的毛利率在集中在10%-30%,净利率集中在0-10%。约一半企业的毛利率集中在10%-30%区间,三分之一企业的毛利率集中在30%-50%之间;约超过一半企业的净利率集中在0-10%。

军工行业的ROE也恢复增长,资产注入对ROE的影响并不大。2016年,军工行业整体ROE水平为4.97%,提高了1.12%;总资产周转率为0.51,权益乘数为2.44,经营杠杆相比2015年有所下降。其中,军工上市公司2016年的ROE水平大多集中在0-10%之间,表明大多数军工上市公司的股东回报率水平相当。

此外,军工上市公司存货及应收账款比例近年来较为平稳,但经营性现金流净额占比下降较为明显,2016年为0.77%,减少了3.16%。我们认为,2016年军队改革实施对军工上市公司回款的影响较大,但随着今年军队改革调整的陆续完成,军工企业的回款问题将得到解决。

营收利润双增长 行业盈利能力将持续改善

2017年第一季度,军工行业的经营业绩实现了快速增长。在第一季度,行业收入为1122.66亿元,同比增长18.67%,增速同比上升了2.75个百分点。受行业收入快速增长影响,利润规模也维持较快增长,归属于母公司的净利润为31.79亿元,同比增长9.33%,增速同比上升了78.79个百分点。由于2016年基数过高,2017年第一季度收入增速与2016年相比明显放缓。

2012-2015年第一季度,区间费用快速增长,导致行业归属于母公司净利润出现了下滑。在2016年第一季度,行业毛利增速远高于期间费用增速,归属于母公司的净利润增长比2015年第一季度增长高达88.13%;2017年第一季度,行业毛利增速为19.12%,仅略高于期间费用增速16.49%,归属于母公司的净利润增速也出现回调。

与历史同期相比,第一季度军工行业的盈利能力略有下滑。其中,整体净利率为2.87%,ROE为0.63%,同比分别下降了0.23个百分点和0.06个百分点,盈利能力出现小幅下降。从结构上看,军工行业整体毛利率为18.57%,同比提高了0.07个百分点;期间费用率14.86%,同比下降了0.28个百分点。我们认为,随着军工科研院所改革铺开,军工行业期间费用占营业收入之比有望继续下降,行业盈利能力将持续改善。

从总体上看,过半企业的业绩持续增长,只有少数企业的业绩出现下滑。2017年第一季度,超过七成的军工上市公司营业收入同比增长,约有62.3%的企业营收增速超过10%,约六分之一企业的营收增速高于50%。与此同时,有37家企业的营收出现下滑。总体而言,军工类上市公司增长态势较为明显。但是,在利润方面却出现了两极分化的局面。其中,59.6%的企业净利润同比增长,38家企业归母公司净利润增速超过了50%,59家企业归母公司净利润下滑。通过营收增长和利润增长企业占比对比,也反映了第一季度行业净利润增长速度弱于营收增长速度。

从三条主线布局军工行业龙头标的

剔除PE负值,目前军工行业估值整体上看仍然偏高。截至2017年5月9日,国信军工指数PE为67.46,同期上证综指成分股PE13.96,深证成指成分股PE26.08,创业板指成分股PE38.66。我们认为,军工行业整体估值长期高于平均水平。从细分行业领域看,军工集团上市公司PE77.84倍最高,具有总装类资产稀缺性和注入预期。民参军上市公司PE56倍,相对较低,但仍然大于创业板指成分股PE。

从近期军工板块连续大跌的思考与原因分析看,军工高估值,特别是金融去杠杆、活跃资金减少和分级基金新规等因素可能对军工板块下跌的影响较大。

申万国防军工指数从4月11日的1793点下降到5月8日的1391,连续18天下跌28.9%,5月9日反弹1.36%,28个子行业排名第二,领涨标的为中船科技、四创电子等具有估值或注入后备考估值优势的超跌白马股。像四创电子目前重大资产重组已经获得批文,备考PE已经下降至30倍左右。同时反弹中涨幅最大的中船科技5.45%,没有出现涨停标的,涨幅大于5%的有2家。参考今年年初1月9日-1月16日军工指数连续5天从1676下跌到1564,跌幅为-7.16%,1月17日反弹1.83%,江龙游艇涨停,涨幅大于5%的有5家,目前看该板块的活跃程度明显降低。

近期军工板块大幅下跌,除了军工板块估值远高于相关指数外,金融去杠杆的影响也较大,因为市场资金结构的变化可能改变军工板块的估值中枢。这一时段银行系统在去杠杆、清查影子银行后,活跃资金大幅减少,同时分级基金新规于5月1日颁布后门槛提高,分级产品的流动性和规模预期将下降,大量产品或将转型为普通指数基金或者清盘。由于军工估值高、主题性强,游资和军工分级基金是配置军工标的的重要配置力量,比如军工分级基金总计约260亿元,军工央企市值约为1万亿元,在重点白马标的流通盘比如中航飞机、中航机电等累计流动盘占比接近 10%。如果这两部分资金出现不可逆转地退出,对军工板块的走势和整体估值将可能产生深刻的影响。

军工高估值叠加金融去杠杆实施、分级基金新规出台,导致近期军工板块连续大幅调整。据此对军工板块的投资提出建议,布局超跌低估值、具有混改预期及代表核心装备发展方向龙头标的三条主线。在金融去杠杆和大盘系统性下跌的环境下,军工板块可能出现深刻的变化,近期超跌状态下将出现一定程度的反弹,已经有低估值白马标的出现,在分级基金减持完成军工板块反弹时建议关注此类股票拥有相对优势,偏主题和概念炒作型标的将退潮。低估值标的包括北方国际、中航光电、四创电子;央企混改预期和备考PE低标的包括内蒙一机、航天电子、中航机电、中广核技;代表核心装备发展方向标的包括中航黑豹、航发动力、中国动力。(执笔:李君海、王念春)