这些情况太诡异!关于新城控股,还有哪些你不知道的事?

上证报中国证券网讯 新城控股实控人王振华涉嫌猥亵女童被刑拘一事,已在资本市场、地产界、融资圈引发巨大波澜。

7月4日,王振华旗下三个上市平台——新城控股、新城发展控股及新城悦(下统称“新城系”)悉数大跌。

其中,新城控股当日一字跌停,超过3亿股卖单堆积在跌停板,相当于约一半的自由流通股东(与王振华无关联)都在当天挂出了卖单,涉及资金规模超过120亿元。

尽管上市公司火速与王振华做了切割,但上证报记者多方采访了解后发现,该案将对“新城系”造成连锁反应,后果尚难预料。

奇怪!

机构纷纷看好却无调研信息

事发之前,新城控股可谓机构眼中的优质白马。股东榜上,基金、券商资管、QFII、北向资金……各路买方齐聚。

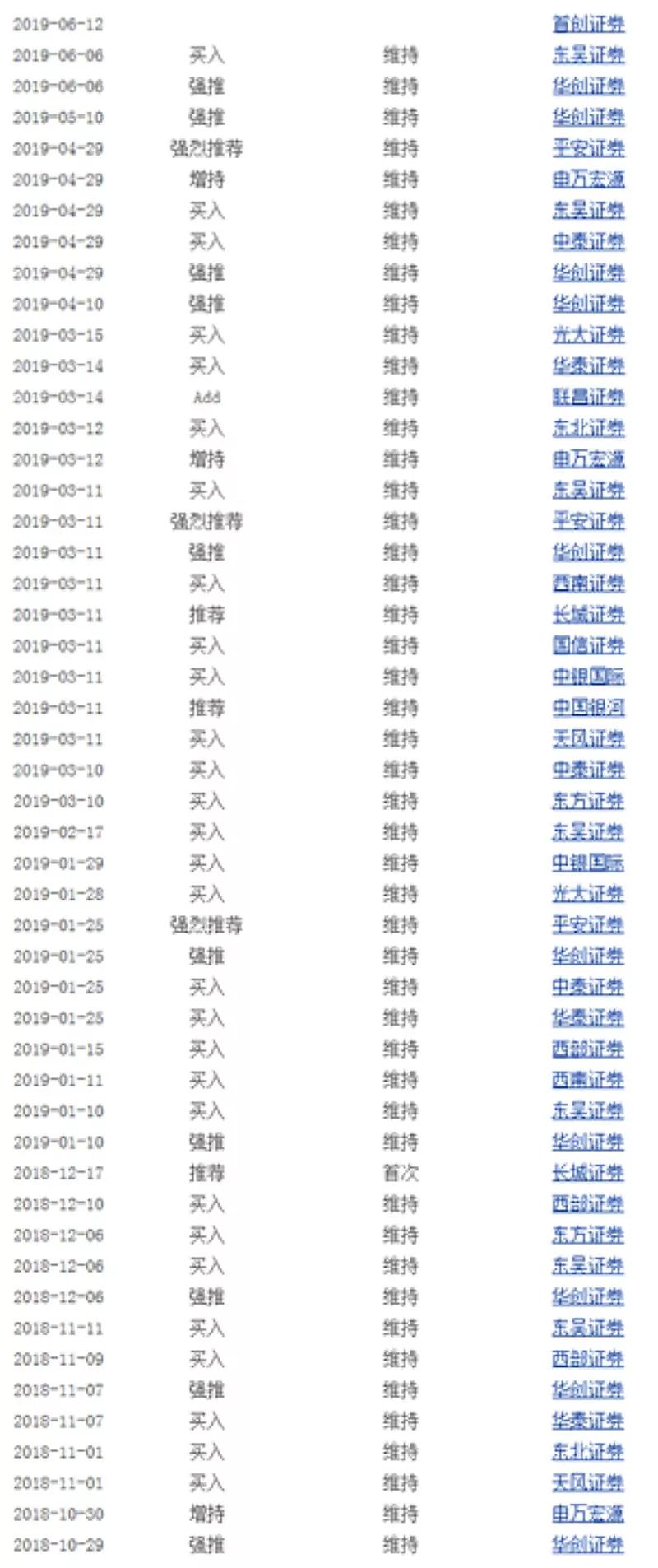

同时,不少卖方研究机构也轮番上阵,反复力推该股,买入、增持、强烈推荐等各色研报,如雪花翻飞。

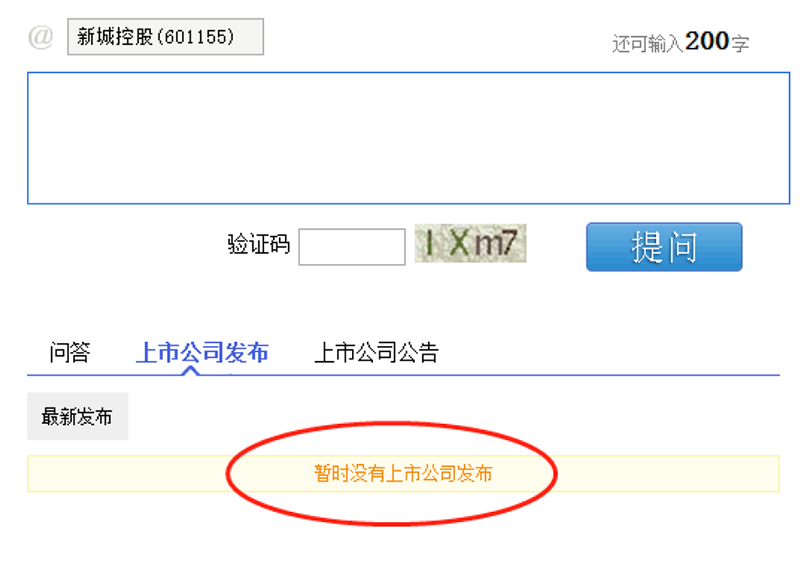

但在业绩超预期增长、拿地力度大增、销售增速行业领先等美好词汇的背后,新城控股的机构调研信息却无处寻觅。

在上证e互动平台上市公司发布调研信息的栏目里,新城控股名下“啥也没有”。

而如果机构是趁着股东大会“了解情况”,中间的时间间隔可能长达3个月之久,也很难确保持续追踪。至于卖方的推荐有无实地调研的支撑,那也只有研究员知道了。

就此,多位接受采访的私募及QFII人士表示,确实收到过来自卖方研究员的买入新城控股的推荐,理由主要是估值水平低,将维持较高盈利增速等。但是,有私募人士表示,考虑到地产业将进入下行周期,因此并未买入。

但也有人愿意掏出真金白银,如东证资管。

新城控股一季报显示,东证资管在新进前十大股东之列,其中东方红内需增长持有1013.44万股,东方红8号双向策略持有557.53万股。包括上述两个资管计划在内,东方红共有22个产品持有新城控股3305万股,占流通股的比例为1.47%。

东证资管4日晚间公告,对旗下集合资产管理计划所持有的新城控股股票进行估值调整,按31.12元/股估值,基本相当于在4日跌停的基础上再计两个跌停。

诡异!

事发前夕现高频大宗交易

至少有部分资金在此次“黑天鹅”事件揭盖前已成功出逃。7月1日至3日,新城控股频现大宗交易,3天有5笔交易,在新城控股近年的大宗交易记录中,实在非常罕见。

其中,中国银河证券宁波柳汀街营业部4度出现在卖方席位上,且以上5笔大宗交易的卖方营业部都来自宁波。

7月1日,中国银河证券宁波柳汀街营业部以40.88元/股的成交价分别卖出19.48万股和20.12万股。

7月2日,该营业部进一步大额卖出,以42.08元/股的价格继续卖出116万股(两笔)。且这一成交价高于新城控股2日的收盘价,属溢价成交。

7月3日,事件曝光当天也有一笔大宗交易,此前的买方海通证券宁波解放北路营业部转手以43.80元/股的价格卖出32万股。

无奈!

公募基金开始进行估值调整

面对新城控股今日的跌停,已经有公募基金开始对其进行估值调整。

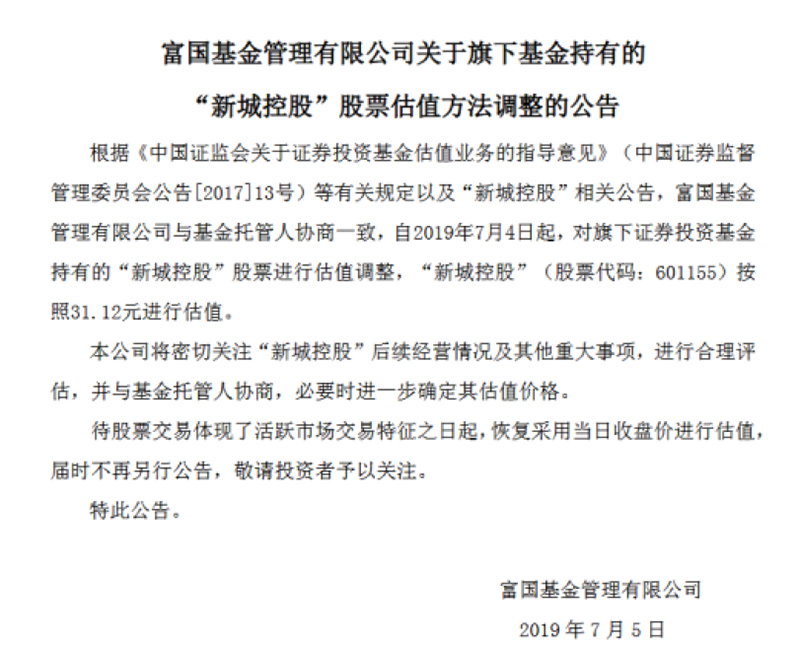

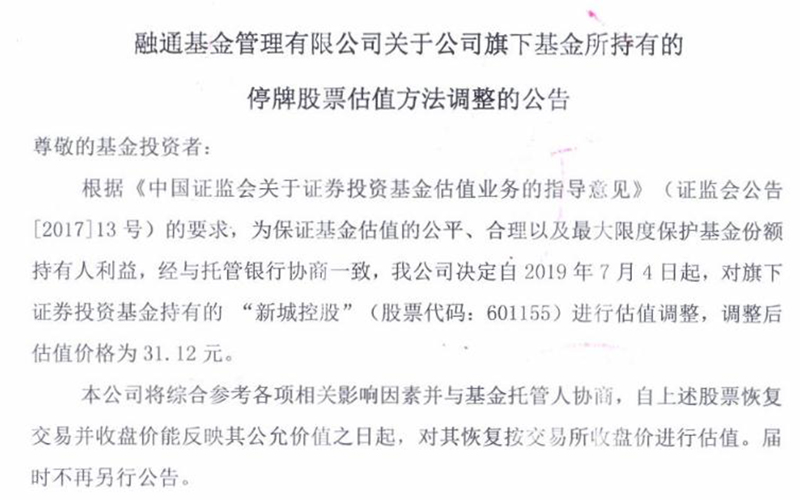

7月4日晚间,富国基金、融通基金、东证资管、国投瑞银基金、中银基金、平安基金等相继发布公告,称自2019年7月4日起,对旗下基金持有的新城控股股票进行估值调整。

按照31.12元进行估值,小编计算了一下,以今天新城控股收盘价38.42元计算,后续下调幅度约为两个跌停。

富国基金还表示,将密切关注新城控股后续经营情况及其他重大事项,进行合理评估,并与基金托管人协商,必要时进一步确定其估值价格。

上述基金公司均指出,待股票交易体现了活跃市场交易特征之日起,恢复采用当日收盘价进行估值。

目测,一大波基金估值调整公告或正在赶来的路上。

东方财富Choice数据显示,截至今年一季度末,共有133只公募基金重仓新城控股。其中,44只公募基金持有新城控股占基金净值比例超过5%。

值得注意的是,一季度末,新城控股是14只基金的第一大重仓股。今日新城控股股价跌停,根据基金一季报的数据,上述基金今日的净值或将遭遇较大损失,但是不排除有部分基金的持股结构已经发生了变化。

华南某基金公司人士表示,公司的投研团队已经开会讨论了新城控股的相关事宜,决定暂时不对估值进行调整。“这属于黑天鹅事件,主要是高管发生了变动,我们会根据市场之后表现,以及那些持有较多新城控股的基金公司的评估情况再跟进。”该人士表示。

揪心!

新城控股债券大幅下挫

和基金投资者一样感到不安的,还有债券投资者。

7月4日,15新城01、19新城02等“新城系”相关债券均大幅下跌。

当日上午,18新控05自上午9点45分开始,有以下跌超13%的价格成交,此后陆续共有390万成交金额以超低价成交;19新城02在上午11点左右遭遇巨量砸盘,以下跌10%的价格成交,成交金额1.98亿元。

对于经历了“黑天鹅”后的新城控股是否会发生变动,中诚信方面回应称,公司这边有关注到这一事情,目前会先看看对公司主体经营及信用将产生的影响。

公开信息显示,截至2019年4月末,新城控股借款余额约为967.68亿元,较2018年末增加240.63亿元,与年初相比,公司银行贷款净增加148.03亿元,发行债券及债务融资工具净增加49.94亿元,其他借款净增42.66亿元。

事实上,此前新城控股就已经接到2018年年报事后审核问询函,被要求就利润情况、资金往来、现金流及货币资金、房地产开发业务等方面补充披露信息。对此,中诚信国际曾发布公告称,已经与公司进行沟通,将持续关注事项进展及其对公司经营及外部融资方面的影响。

变局!

核心商业模式面临重大变数

过去数年,王振华掌控的“新城系”被视为房地产界的一匹黑马,尤其是在房地产持续调控的2017年、2018年,新城控股的销售金额及销售面积仍在快速增长,2018年全年合同销售金额达2210.98亿元,同比增长74.82%。

新城系如何实现上述增长?

答案在于其“住宅+商业”双轮驱动模式,即使用核心商业品牌“吾悦”进入极为渴求中高端商业的三四线城市,以此为谈判筹码,获得低廉的配套住宅用地,从而实现销售金额与ROE(净资产收益率)的同步提升。

“在新城现在的模式中,企业及企业家的美誉度是非常重要的,在这次恶行暴露之前,王振华被视为不错的企业家,从他众多社会职务也看得出来。可如今,所有人都看到了他的邪恶面,毁掉的不仅是王振华个人声誉,还有一直与他关系密切的新城、吾悦等品牌。”有业内人士如此表示。

皮之不存毛将焉附?信誉与品牌基石一旦幻灭,其上面的“住宅+商业”双轮驱动模式或难以再生,而且成为负面品牌的新城、吾悦,甚至拖累商业项目运营。

上述业内人士还表示,房企与地方政府打交道较多,在这其中,民营企业家的作用非常关键,尤其是王振华这种灵魂人物,包括政府资源在内的很多资源都依赖其个人魅力及手腕。如今,哪个地方政府还愿与新城继续保持密切关系?

对于火速换人的操作,该业内人士表示,现在王晓松临危受命登上前台,他要建立自己的人脉关系和管理体系也不是半年一年就能够完成的,这都是巨大挑战。

警惕!

业绩“装饰”恐变“毒药”

2018年,新城控股实现归母净利润104.91亿元,首次突破百亿元。可仔细翻阅其年报数据,却发现并没有那么乐观。

首先,在公允价值计量模式下,公司2018年的投资性房地产公允价值变动收益为28.09亿元,同比增长209.02%,占归母净利润的26.78%。可行业惯例是采取成本法计量,投资性房地产公允价值无论怎样变动,都不应影响当期净利润。

从另一角度来看,如果受王振华一案影响,商业地产“吾悦广场”经营效果不达预期,新城控股应根据会计政策的延续性在此后每年计提投资性房地产公允价值损失,截至2018年末的407.58亿元的原值,哪怕计提10%,都将吞噬掉公司40亿元净利润。

其次,新城控股在2018年通过收购少量股权导致合并报表范围变化的手段,为当年增加了6.77亿元归母净利润,同时将多家持股比例超过50%的合(联)营企业“出表”,进一步影响归母净利润。而这些与上述公允价值计量一样,仅是会计账面的“数字游戏”而已。

再次,新城控股还在利息支持资本化、坏账准备计提比例等多方面“与众不同”,这些都为公司2018年当期净利润快速增长贡献力量。

例如,公司2018年资本化利息支出为88.5亿元,分别占总利息支出和归母净利润的94.58%和84.36%,远超过行业龙头约40%至50%的水平。在坏账准备计提比例上,公司截至2018年末有448.68亿元的其他应收款,有些账龄超过1年,而公司的计提比例分别为0.1%或1%。

仅从上述数据可初步计算出,如果新城控股在2018年年报采取与行业类似的谨慎会计计量,超百亿的归母净利润可能要打对折,这还是在经营正常的情况下。如今,公司遇到黑天鹅事件,后续经营业绩会否因此迅速变脸、恶化?