增利不增收!招商银行2023年成绩单来了

上证报中国证券网讯(记者 魏倩)招商银行3月25日晚间披露了2023年度报告。

在利率下行等具有挑战的经营环境下,2023年招行首次提出“价值银行”战略方向。同时,在去年的业绩发布会上,招行管理层强调“做强重资本业务、做大轻资本业务”,即一方面要控好重资本业务的质量,另一方面要做大轻资本业务。

今晚招行披露的这份成绩单,能否不负众望呢?

经营“增利不增收”

招行去年整体经营呈现“增利不增收”。

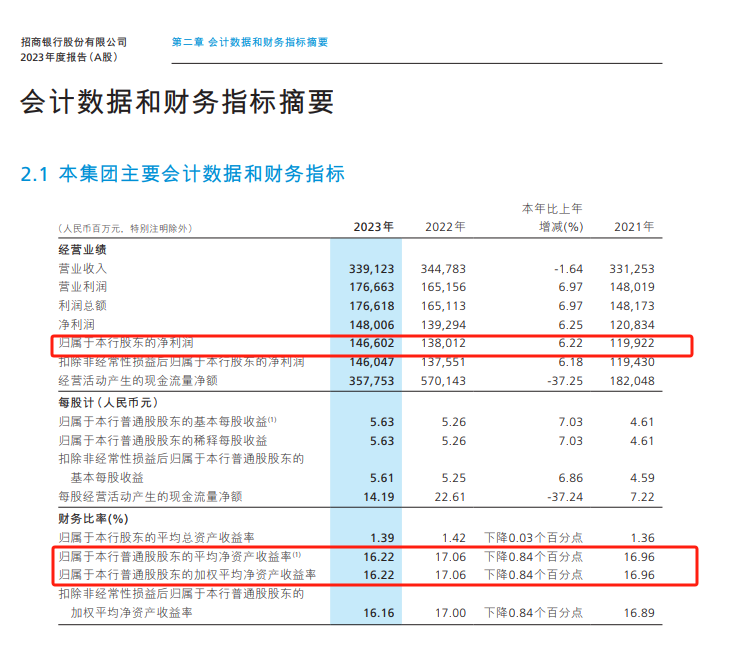

招行2023年度报告显示,报告期内,招行(集团口径)实现营业收入3391.23亿元,同比下降1.64% ;实现归属于该行股东的净利润1466.02亿元,同比增长6.22% ;归属于该行股东的平均总资产收益率(ROAA)和归属于该行普通股股东的平均净资产收益率(ROAE)分别为1.39%和16.22%,同比分别下降0.03和0.84个百分点。

息差指标一如预期,持续下行——招行2023年净息差为2.15%,同比下降25个基点。

究其原因,招行在报告中解释:资产端,一是LPR(贷款市场报价利率)持续下调及有效信贷需求不足,新发放贷款定价同比下行,带动贷款平均收益率同比下行,二是居民消费及购房意愿有待进一步复苏,收益率相对较高的信用卡贷款和个人住房贷款增长乏力;负债端,企业资金活化不足,企业结算资金等低成本的对公活期存款增长受限,叠加资本市场扰动下居民投资向定期储蓄转化,储蓄存款的财富属性加强,存款活期占比下降,负债成本率有所上升。

负债端的这些情况,在年报数据中也有明显体现:招行存款定期化特征明显,企业和居民活期存款均出现同比下降。

受降息环境、贷款重定价以及收益率下行等因素影响,净息差收窄几乎是行业性趋势。此种背景下,营收保持要正增长,是具有挑战性的。招行管理层去年初给出的解决办法是:一靠业务增量,二靠非息收入。招行高管还提出,希望净息收入和非息收入更加均衡,并提出非息收入占比在36.70%基础上进一步提升,才能穿越周期。

从年报数据来看,去年这一占比与上一年同比持平。年报显示,该行去年实现净利息收入2146.69亿元,同比下降1.63%。实现非利息净收入1244.54亿元,同比下降1.65%。其中净利息收入占比63.30%,非利息净收入占比36.70%。

鉴于该行在保持资产质量稳健的同时减少计提,招行释放了拨备释放了利润。

浙商证券点评,展望2024年,受LPR降息、信贷需求疲弱等因素影响,预计资产端收益率仍将行业性下行,拖累招行盈利。预计2024年招行营收仍面临小幅负增压力,但得益于优异的资产质量和扎实的拨备水平,招行利润增速有望保持小幅正增。

财富管理收入未企稳回正

零售业务是招行的底盘和压舱石,而财富管理业务,是招行做大轻资本业务的核心。

2023年招行零售客户数和管理零售客户总资产(AUM)均保持增长。

截至报告期末,招行零售客户总数达1.97亿户,较上年末增长7.07%;AUM余额13.32万亿元,较上年末增长9.88% ;零售客户存款余额达33143.18亿元,较上年末增长12.13% ;零售贷款余额达33736.33亿元,较上年末增长8.49%。

但在客户数量和AUM增长的背景下,大财富管理收入仍未企稳——报告期内,招行(集团)大财富管理收入452.68 亿元,同比下降7.90%。

从其年报披露的净手续费及佣金收入中的重点项目来看,招行在财富管理手续费及佣金收入284.66亿元,同比下降7.89%。除了代理保险收入保持增长外,其他代销理财、代理基金收入、代理信托计划、代理证券交易的收入均同比下降。

招行在年报中表示,将通过三个措施推动非利息净收入保持高质量发展:一是继续推进大财富管理业务发展,财富管理客群扩面和挖潜并重,加大产品创新力度,挖掘重点客户的资产配置潜力,密切关注权益市场回暖机遇,优化保险、基金、理财等产品结构,量价并举,提升财富管理手续费及佣金收入贡献;二是把握消费复苏机遇,持续升级和完善信用卡、电子支付等基础交易服务,大力开展促绑卡和促活跃经营,借助金融科技力量提升精细化运营能力,实现交易收入的挖潜增收;三是加强市场研判和专业能力建设,紧跟企业需求,提前布局,完善综合化服务体系,提升公司金融、投行与金融市场板块对非利息净收入的贡献。

今年年初,招行已经调整零售金融组织架构,新设零售客群部,并由财富平台部总经理厉明东兼任总经理。同时,还调整了其他零售核心业务中层负责人。

质量稳健 不良率维持在1%以下

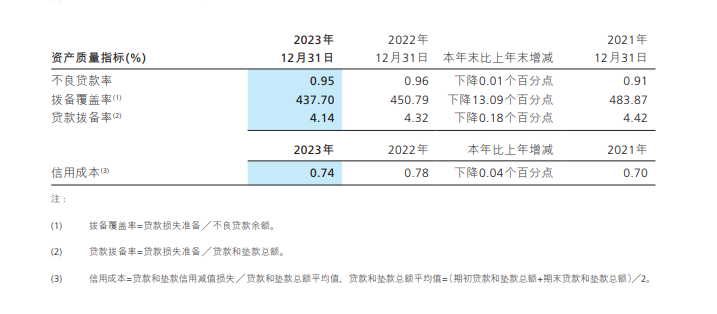

报告期内,招行保持稳健的资产质量,不良率水平维持在1%以下。

截至报告期末,招行(集团)不良贷款余额615.79亿元,较上年末增加35.75亿元,不良贷款率0.95%,较上年末下降0.01个百分点。

从新生不良来看,整体向好。报告期内,招行新生成不良贷款609.97亿元,同比减少19.78亿元;不良贷款生成率1.03%,同比下降0.12个百分点。从业务类型来看,新生不良主要在零售领域。零售贷款(不含信用卡)不良生成额91.63亿元,同比增加8.48亿元;信用卡不良生成额387.10亿元,同比增加18.88亿元。

对于外界持续关注的房地产领域风险,招行披露,报告期内多个存量指标继续压降,但房地产业不良贷款率有抬头。

截至报告期末,招行(集团)房地产相关的实有及或有信贷、自营债券投资、自营非标投资等承担信用风险的业务余额合计3989.67亿元,较上年末下降13.89% ;本集团理财资金出资、委托贷款、合作机构主动管理的代销信托、主承销债务融资工具等不承担信用风险的业务余额合计2494.48亿元,较上年末下降16.95%。

截至报告期末,招行房地产业贷款余额2907.42亿元,较上年末减少429.73亿元,占本公司贷款和垫款总额的4.71%,较上年末下降1.12个百分点。截至报告期末,该行房地产业贷款客户和区域结构保持良好,其中,高信用评级客户贷款余额占比超七成 ;从项目区域看,改好85%以上的房地产开发贷款余额分布在一、二线城市城区。截至报告期末,该行房地产业不良贷款率5.01%,较上年末上升1.02个百分点。