债券ETF总资产规模尚小 未来发展前景相当广阔

中国每年债券ETF新发行只数

中国信用债总发行量(亿元人民币)

ETF在养老金等机构投资者和资产管理人的应用 资料来源:bloomberg、国信证券经济研究所整理

中国债券ETF期末总资产规模(亿元人民币)

2013 年中国首次发行债券 ETF,此后发展陷入停滞。截至2016年6月底,中国债券ETF资产总规模仅71亿元,其中国债ETF总资产规模约8.5亿元人民币,公司债ETF约0.9 亿元,合并债券ETF 约62亿元。相比之下,同期中国国债总规模约为11.2万亿元人民币,地方政府债约 8.3万亿元人民币,公司债总规模约15.4万亿元人民币,中国债券ETF 总资产规模占债券总规模比例非常小。

基于国际市场发展经验以及国内市场实际情况,中国债券 ETF 的发展前景可能有:(1)满足多样化需求的投资工作;(2)养老金等机构投资者目标实现的重要工具;(3)进行套利交易的重要工具。中国债券 ETF 的发展方向可能有:(1)综合类债券 ETF;(2)细分信用类债券 ETF;(3)策略类债券 ETF。

⊙国信证券

中国债券ETF发展历程

1. 中国债券ETF发展始于2013年

2013 年,中国首次发行债券 ETF,当年一共发行了3 只债券 ETF,其中 2 只为国债 ETF,1只为公司债 ETF。两只国债 ETF 的基金管理人分别是国泰基金和嘉实基金。截至 2013 年年底,这两只基金的总资产规模分别约为 8.9 亿元和5.6 亿元人民币;公司债 ETF 的基金管理人是博时基金,截至 2013 年年底,总资产规模约为17亿元人民币。

随后,中国债券ETF发行非常少,仅在2015年海富通基金发行了一只上证可质押城投债ETF,属于合并债券 ETF,规模约62.6亿元人民币。2014 年,受股市牛市影响,债券ETF大规模被赎回,中国债券ETF总资产规模大幅萎缩。截至2016 年6月底,中国债券ETF资产总规模仅71亿元,其中国债ETF总资产规模约8.5 亿元人民币,公司债ETF约 0.9 亿元,合并债券 ETF 约 62 亿元。

2. 中国债券ETF总资产规模占债市规模比例非常小

截至2016 年6月底,中国债券ETF资产总规模仅71亿元。其中,国债ETF总资产规模约8.5亿元人民币,公司债ETF约0.9 亿元,合并债券ETF 约62亿元。

而截至2016 年6月底,中国国债总规模11.2万亿元人民币,地方政府债约8.3万亿元人民币,中国公司债总规模约15.4万亿元人民币。相比之下,中国债券ETF总资产规模占债券总规模比例非常小。

中国债券ETF未来发展方向及前景

1.近年来中国信用债市场规模迅速扩张,为债券ETF 提供了难得的发展契机

2014年以来,中国信用债(指企业债+公司债+中期票据+短融超短融+定向工具)市场规模迅速扩张,这为中国债券ETF的发展提供了难得的契机。2014年和2015 年,中国信用债市场发行规模分别为5.0 万亿元和6.8万亿元人民币。 截至2016年11月19日,中国信用债发行规模已经接近8万亿元人民币。截至2016年11月19日,中国信用债存量规模约16.6 万亿元人民币。

2. 中国债券ETF 发展前景

中国债券 ETF 的发展有以下两个前景。

(1)满足多样化需求的投资工作。

债券ETF 跟踪的是债券指数,其一揽子债券组合的形式在实现稳定回报和下行保护目标的同时,能更大限度地分散化组合风险。与此同时,债券ETF在选样方式和加权方式上有多种选择,如等权重、基本面、分层加权等方式,能够为投资者提供更加多样化的风险调整收益,满足投资者不同的需求。

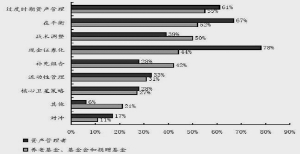

(2)养老金等机构投资者目标实现的重要工具。

养老金等机构是固定收益市场的主要投资者。根据OECD统计,美国、英国、德国等主要发达国家私人养老金计划中,固定收益配置比重都在30%以上。对于养老金、保险资金和企业年金等机构投资者而言,ETF不仅仅作为获取特定资产类别的Beta风险敞口的工具,同时还能够实现战术调整、过渡时期资产管理、现金证券化、再平衡、流动性管理、补充组合以及固定收益久期和信用调整等多种目标。根据统计,60%以上的养老基金、基金会和捐赠基金使用 ETF实现现金证券化、再平衡和过渡时期资产管理等目标,50%以上的资产管理者使用 ETF实现战术调整、再平衡和过渡时期资产管理等目标。

债券ETF的出现,不仅为养老金、保险资金和企业年金等机构投资者的各种目标实现提供了更加丰富的工具。同时,其流动性好、成本低廉、交易便捷等优势对机构投资者更具有吸引力。

(3)进行套利交易的重要工具。

随着金融市场的发展,各种金融创新工具不断涌现,这为债券ETF等在内的指数化产品提供了重要的应用空间。国债期货已经上市,以国债ETF为代表的债券ETF显然是国债期货理想的现货工具。在中国现有市场环境下,债券ETF推出不仅有利于投资者在银行间和交易所两个市场买卖债券,更重要的是可以为投资者提供在银行间、交易所、债券 ETF 间存在的定价差异进行套利活动的机会,提升债券市场的流动性。

3. 中国债券ETF发展方向

基于国际市场发展经验以及国内市场实际情况,中国债券ETF的发展方向可能有:

(1)综合类债券ETF。

伴随指数化运作经验的累计以及抽样复制等技术日趋成熟,综合类债券 ETF 将会有进一步发展的空间。此外,随着国债期货交易日趋活跃,与国债期货相关概念的债券指数投资主体或成为市场的一个重要方向。

(2)细分信用类债券ETF。

细分信用类债券ETF,主要着眼于特定的风险敞口和更加细分的投资主题。随着各种信用类型债券数量的持续增加,规模不断扩大、期限的日益完整,以细分类型、级别、期限、细分行业以及细分主题的信用类债券ETF将成为市场关注的重点。

(3)策略类债券ETF。

随着投资者需求的个性化特征愈发突出,投资者专业化程度不断提高,以追求特定投资目标,特定风险收益的策略类债券ETF,如更具流动性选样标准,多样化的加权方式,复杂的量化策略等,也将成为市场投资者追逐的热点。

(执笔:董德志、李智能)