中国股市的变革与趋势

2017年以来不同市值群体的涨跌分布 数据来源:Wind,截至2017年10月31日

2017年10月31日全部A股成交额分布 数据来源:Wind,2017年10月31日

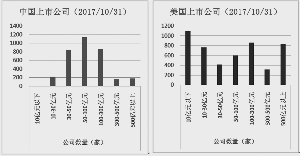

中美上市公司市值分布比较 数据来源:Wind,美国上市公司市值已经换算成人民币

随着中国股票市场制度建设的完善和国际化步伐的加快,类似于上一轮的中小板、创业板的疯牛行情将越来越难以再现。从长周期来看,资本是最聪明的,价值决定价格,股价下跌和上涨的背后反映的其实还是公司核心竞争力的强弱。

2017年之所以成为大象跳舞的一年,除了股票市场层面的制度变革与投资理念的因素外,深层次的原因主要有二:一是互联网技术正在加速推进各行各业走向集中垄断;二是经过改革开放近四十年的发展,从量变到质变,一批真正拥有世界竞争力的大型公司正在顽强崛起。

中国股票市场正在发生的根本性变革不仅导致不具核心竞争力的中小规模上市公司市值逐级下降,而且导致这些公司的流动性越来越弱,可交易性越来越差,并最终被边缘化。

□姚振山 李光明

始于2012年底的上一轮中小板、创业板大牛市给上市公司大股东带来了巨大的纸上财富,并伴随着对资本市场的理解错觉。2015年6月股市异常波动之后的两年多来,中小创尽管跌幅巨大,但相对于成熟股票市场的平均估值水平仍处于相对高位。2016年下半年以来,市场在犹犹豫豫中走出了一场颇为壮观的“结构性牛市”。对此,有人欢喜有人忧,因为“结构性牛市”的另一面是“结构性熊市”。牛熊并行,一路走来,结构分化也越来越突出。站在当前时点,如何客观评价目前的市场形势,如何预判未来的市场发展趋势,如何辩证理解金融与实体经济之间的关系,如何解决行业集中度日渐提升带来的竞争压力等显得尤为重要。本文通过背景分析与数据分析,希望能为广大中小规模上市公司的大股东及利益相关者提供一些建议,帮助他们把上市公司的主业做大做强,做到基业长青。

■

2015年的股市异常波动影响较大,但也以此为契机,中国股票市场正在发生根本性的变革,具体体现在以下两个方面:

(一)股票市场的首要定位是融资功能

2015年股市异常波动以后,高层对股票市场的首要定位是融资功能,要求股票市场要从根本上服务于实体经济的发展。2015年11月召开的中央财经领导小组第十一次会议专门提出新要求,即“要防范化解金融风险,加快形成融资功能完备、基础制度扎实、市场监管有效、投资者权益得到充分保护的股票市场”。

新常态下,中国经济的发展和转型离不开健康的股票市场和直接融资。让企业通过股票市场获取更多的资金,可有效降低间接融资的比重和杠杆率,防范金融风险。股票市场如果没有完备的融资功能,仅有二级市场的活跃,对支持实体经济不但起不到作用,而且会加大金融风险。

正是基于上述对股票市场的客观定位,随着市场各方对股票市场融资功能的理解与认同,IPO开始逐步常态化,不再像过去一样市场一跌就暂缓或暂停。2017年以来平均每周IPO家数约9.5家,一年下来将会新增400多家上市公司。IPO常态化必将导致上市公司不再成为稀缺资源,上市公司的壳价值快速消失,大部分不具核心竞争力的中小规模上市公司估值水平逐步下降,概念炒作与短期投机偃旗息鼓,价值投资与长期投资大行其道。

(二)股票市场国际化的步伐稳步迈进

沪港通于2014年11月17日正式开始交易,首次实现了内地资金和香港资金的互联互通,并通过沪港通实现了内地资金与国际资金的互联互通。深港通于2016年12月5日正式开始交易,在沪港通试点成功基础上推出深港通,标志着中国资本市场在法制化、市场化和国际化方向上又迈出了坚实一步。2017年6月21日,摩根士丹利资本国际公司(MSCI)宣布,从2018年6月开始将中国A股纳入MSCI新兴市场指数和全球基准指数。A股纳入MSCI指数是国际市场对中国股票作为全球资产配置的重要认证,成为中国股票市场对外开放和国际化的又一标志性事件。

沪股通与深股通合计公司家数为1520家,合计市值为51.83万亿元,占A股市值比例为80.77%。MSCI成分股家数虽然较少,但最小的成分股市值也达189亿元,合计市值占A股市值比例为47.12%。沪港通已经运行3年,深港通运行也将近1年,A股纳入MSCI指数又近在眼前,它们对于推动A股市场投资理念和上市公司估值水平与国际市场接轨将具有重要意义。例如,成熟市场所流行的价值投资、长期投资,蓝筹股溢价、小盘股折价等将有别于A股传统的概念炒作、短线炒作,蓝筹股折价、小盘股溢价等,并逐步深入人心。

在上述两项重大制度因素的影响下,再加上证券监管部门对概念炒作、忽悠式并购重组、市场操纵等行为予以坚决打击,对价值投资与长期投资予以大力引导,自2016年下半年以来,市场出现了急剧的结构分化,一批蓝筹、白马、龙头股走出了结构性牛市。同时,大部分不具备核心竞争力的中小规模上市公司股价却仍处在下降通道中。

传统的操作惯性和思维定式不可能一朝一夕被改变。对于股市异常波动后股票市场发生的根本性变革,相比部分敏锐的投资者而言,上市公司大股东的反应速度要慢许多。许多上市公司的大股东还沉浸在上一轮大牛市的高市盈率泡沫中,仍然抱着股票市场齐涨共跌的传统观念期待下一轮大牛市的到来,而没有看到中国股票市场伴随着国际化进程加速正在逐渐成熟,这一趋势已不可逆转。

■

(一)2016年熔断以来的市场涨跌分布

2016年1月27日,由于熔断等因素的影响,上证指数最低探至2638点,深证成指最低探至8986点,然后开始反弹;中小板指数滞后于2016年2月29日最低探至5928点;创业板指数熔断后则逐级走低,2017年7月18日又创出了新低1641点。以2016年1月27日为起点,截至2017年10月31日,列入统计的2773家公司中有1222家创出了新低,占比44%,这一数据多少有些出乎大家的直观感觉。从创业板到上证主板,股价上涨的公司比例渐次提高,股价下降的公司比例渐次下降,规律明显,但相比其他三个市场板块,创业板和整体市场的分化趋势尤为明显。

(二)2017年以来的市场涨跌分布

2017年,除了创业板指数外,上证指数、深证成指、中小板指数都呈现出慢牛走势。但列入统计的2999家上市公司中有2132家下跌,下跌公司占比为71%,如此高的下跌比例更是出乎大家的直观感觉。从创业板到上证主板,股价上涨的公司比例渐次提高,股价下降的公司比例渐次下降,但创业板走势和整体市场走势进一步分化。

再对2999家公司在2017年1月至10月期间的涨跌幅作进一步细分。可以明显看出,创业板公司不仅下跌比例高,而且跌幅大,有49%的创业板公司年内跌幅超过20%。

2017年以来,市场走势进一步分化,如果按照市值分布进一步统计分析,发现市场内在的涨跌规律却非常明显,2017年市场的基本脉络是市值越大,平均涨幅越大;或者说市值越小,平均跌幅越大。

中国股票市场在2015年异常波动后根本性大变革的背景下,通过对2016年熔断以来和2017年以来的市场数据分析,大部分不具核心竞争力的中小规模上市公司跌跌不休的原因就不难理解了:一是上一轮中小板、创业板大牛市在加杠杆的催化下积累的泡沫过大;二是IPO的常态化发行对中小规模上市公司的估值水平带来强烈的杀伤力;三是中国股票市场国际化的效果开始显现,沪港通、深港通开通后,国际化的北上资金开始引导价值投资和长期投资的理念。

随着中国股票市场制度建设的完善和国际化步伐的加快,类似于上一轮的中小板、创业板的疯牛行情将越来越难以再现。今后,股票市场还会间歇性出现大的波动。从短周期来看,市场出现集体迷失和错判很正常。从长周期来看,资本是最聪明的,价值决定价格,股价下跌和上涨的背后反映的其实还是公司核心竞争力的强弱。

(三)2017年沪深两市领涨股票分析

2017年以来市值越大的股票平均涨幅越大。是哪些大象在跳舞?大象跳舞的背景是什么?我们选取了沪深两市个股市值在500亿元以上的涨幅榜前20名。进一步细分,这些股票大致可分为以下三类:

一是新兴产业的龙头股,例如新能源汽车领域的赣锋锂业、天齐锂业、华友钴业、洛阳钼业;生物医药领域的恒瑞医药、复星医药、华大基因;信息产业领域的海康威视、大华股份、三安光电、京东方A、中兴通讯、科大讯飞、欧菲光、歌尔股份、大族激光、立讯精密等。

二是大消费领域的龙头股,例如贵州茅台、五粮液、泸州老窖、山西汾酒、洋河股份、海天味业、伊利股份、牧原股份、中国国旅、永辉超市等。

三是其他行业的龙头股,例如智能制造领域的格力电器、美的集团、青岛海尔;有色资源领域的白银有色、方大炭素;基础设施领域的上港集团、上海机场;金融领域的中国平安;化工领域的万华化学等。

2017年之所以成为大象跳舞的一年,除了前文我们分析的股票市场层面的制度变革与投资理念的因素外,深层次的原因主要有二:一是互联网技术正在加速推进各行各业走向集中垄断;二是经过改革开放近四十年的发展,从量变到质变,一批真正拥有世界竞争力的大型公司正在顽强崛起。

■

(一)市场换手率分布

我们对2773家上市公司2016年、2017年1-10月的日均换手率进行了统计。可以看出,2017年日均换手率明显降低,有44.36%的股票日均换手率低于2%。

(二)市场成交额分布

2017年10月31日全部A股的日成交额的统计结果显示,有521只股票(占比16.22%)当日的成交额不足2000万元;1511只股票(占比47.04%)当日的成交额不足5000万元。

随着中国股票市场IPO的常态化发行和国际化的推进,大部分不具核心竞争力的中小规模上市公司的估值水平在不断下降,交易活跃度也在不断降低。不仅大股东无法轻易套现,而且未能及时转身的大型投资者也无法顺利出局。一旦某个利空事件触发或出现系统性调整,必将引起股价快速无量下跌。

对小部分优秀的公司而言,股票换手率低相对是一件好事情,说明长线投资者居多;对大部分不具核心竞争力的中小规模上市公司而言,股票换手率低说明已经逐渐被市场边缘化。低换手率和估值水平逐级下降将相互影响,形成恶性循环。

■

通过统计数据分析,发现2015年股市下跌后,A股上市公司的走势分化日趋明显,大量不具核心竞争力的中小规模上市公司跌跌不休,这种趋势会一直延续下去吗?下文通过对比中美上市公司的市值分布,希望能够得到一些有益的启示。

2015年6月12日,上证综指达到上一轮牛市的顶点5178点,此后开始下跌。我们统计了2015年6月12日和2017年10月31日两个时点的中美上市公司市值分布。结果显示,美国上市公司的市值分布更为合理,市场更为成熟。中国上市公司由于历史原因,长期存在壳价值现象,导致不具核心竞争力的中小规模上市公司普遍高估,但这一现象正逐步改变,小市值公司正在变得越来越多。在2015年股票市场泡沫期,50亿市值的壳公司一票难求,目前已经超过1000家。按照目前的IPO速度,大部分没有核心竞争力的上市公司市值仍将逐级回落,市值分布规律将逐步向美国看齐。

■

(一)对上市公司的启示

中国股票市场正在发生的根本性变革不仅导致不具核心竞争力的中小规模上市公司市值逐级下降,而且导致这些公司的流动性越来越弱,可交易性越来越差,并最终被边缘化。上市公司大股东如果对这一根本性变革与大趋势没能很好地理解、清醒地认识,将导致以下问题:

1.随着IPO常态化与上市公司数量的快速增加,以及互联网技术正在加速推进各行各业走向集中,如果再不抓住机遇尽快做大做强主业,大部分平庸公司的市值仍将逐步走低,最终失去融资能力并被市场边缘化。

2.大股东持有的股票普遍存在大比例质押现象,如果公司的主业不能稳步或快速发展,公司市值的逐步走低将带来很大的爆仓压力,甚至有可能丧失公司的控制权。

3.减持新规下,大股东抛售股票的限制越来越严格,抛售周期越来越长,如果不能把公司的产业做大做强,自身的资本财富保值增值也将无从谈起。

(二)对上市公司的建议

1.从2015年的股市泡沫中回归现实,市场齐涨共跌的传统可能会一去不复返,不要寄希望于再来一次鸡犬升天式的大牛市,不要把未来的决策建立在估值的泡沫基础之上。

2.要看清形势和趋势,珍惜上市公司在资本与品牌方面的优势,抓紧借助资本市场的力量,合理运用多种融资手段,卡位布局,尽快把自身的核心竞争力培育出来,逐步发展成为抗风险能力强的大公司。

3.如果主业发展空间大,立足主业,扎扎实实做大做强,不断提高行业集中度与市场占有率;如果主业发展空间不大,要有果断转型的战略勇气,否则市值将越来越低,转型议价的能力会越来越弱。

4.正确看待产业与资本之间的关系,要明白公司市值的高低是产业经营好坏的反映,产业是本,市值是像。要清楚资本是服务于实业的,而非实业服务于资本,为了做大市值而实施并购或进行所谓的概念炒作只能适得其反。

5.没有协同效应的业务多元化只会带来估值折价,专业化和专注则会带来估值溢价,要坚决摈弃通过并购堆砌利润的发展模式,成功的并购一定是变物理叠加的利润为化学反应的利润,并不断拓宽护城河。

6.客观评估公司的主业发展态势与估值水平变化趋势,在股权质押用途与比例方面谨慎行事。股权质押资金围绕公司产业链,加宽“护城河”的投资可以多做,单纯为了提高大股东个人财务投资收益的投资要慎做,要协调好个人利益与公司利益,寻求交集,达成共赢。

7.实施公司员工持股计划、股权激励计划等要调研和论证,不同岗位的员工利益诉求也不同,有的倾向于股权绑定,有的倾向于现金分红,核心是要把员工利益、公司利益和市场投资者利益达成一致,任何偏颇最后都得不偿失。

(姚振山为CCTV财经频道主持人;李光明的工作单位为中创前海资本有限公司)

2016年熔断以来的分市场涨跌分布

| 市场 | 家数总计 | 股价上涨公司 | 股价下降公司 | ||

| 家数(家) | 占比(%) | 家数(家) | 占比(%) | ||

| 创业板 | 491 | 192 | 39% | 299 | 61% |

| 中小板 | 767 | 440 | 57% | 327 | 43% |

| 深证主板 | 444 | 264 | 59% | 180 | 41% |

| 上证主板 | 1071 | 655 | 61% | 416 | 39% |

| 全部A股 | 2773 | 1551 | 56% | 1222 | 44% |

数据来源:Wind,2016年1月27日至2017年10月31日

中美上市公司市值分布比较

| 国别 | 时间 | 公司数量(家) | 合计 (家) |

| 10亿元 | 10~30 | 30~50 | 50~100 | 100~300 | 300~500 | 500亿元 以下 | 亿元 亿元 亿元 亿元 亿元 以上

| 中国 | 2015/6/12 | 0 | 37 | 134 | 835 | 1239 | 251 | 250 | 2746 |

| 2017/10/31 | 0 | 218 | 845 | 1144 | 870 | 153 | 172 | 3402 | |

| 美国 | 2015/6/12 | 910 | 682 | 369 | 521 | 783 | 250 | 704 | 4219 |

| 2017/10/31 | 1101 | 766 | 417 | 606 | 865 | 316 | 832 | 4903 |

数据来源:Wind,美国上市公司市值已经换算成人民币