巴菲特持仓再度翻倍 机构押注苹果创新周期

本周最新递交给监管机构的文件显示,“股神”巴菲特旗下伯克希尔-哈撒韦公司在今年一季度对苹果公司的持仓再度翻倍。与此同时,索罗斯基金管理公司及贝莱德等机构也都选择持有苹果。一些分析师认为,iPhone 8的创新周期值得关注。

根据美国的监管法规,管理资产规模超过1亿美元的基金经理必须在每个季度结束后的45天内提交一份13F表格,列出所持有的股票以及期权和可转换债券。

本次公布的文件显示,伯克希尔-哈撒韦公司在今年一季度将其持有的苹果公司股票增至1.29亿股,较去年四季度时的持仓翻了两倍多。截至一季度末,这些持股价值186亿美元。

在本月9日的美股交易中,苹果公司市值首次超过8000亿美元,成为第一家超越该门槛的美国上市公司。目前苹果股价正处在历史高位,而投资者们预计股价仍会继续上涨。

就在上周五,高盛上调了未来12个月对苹果股价的预期。高盛分析师西蒙娜·杨可夫斯基在报告中重申苹果的股价为买入评级,并把预期股价从164美元上调至170美元。这意味着苹果股价与上周四收盘价相比,还有10%以上的上涨空间。

除了巴菲特,其他一些投资大佬们也钟情苹果。13F文件显示,索罗斯旗下基金管理公司在一季度小幅购入了苹果股票1400股。美国债券基金管理公司贝莱德一季度同样增持了苹果公司的股票至3.13亿股;摩根大通则增持苹果股票至5000万股。

今年是苹果公司推出智能型手机iPhone的十周年纪念日,不少机构相信iPhone8将带来一个新的创新周期。招商证券(香港)的研报称,iPhone用户数量将加速增长,iPhone 8的新功能和外观尺寸(OLED、无边框显示屏、3D感应、镜头/立体声升级),将推动今年下半年庞大的iPhone更换周期。

广发证券则认为,iPhone 8将引领手机走向全屏化(大屏幕,小机身),从而为手机内外零组件的创新提供引导意义,开启新一轮产业链新周期。

除了苹果,13F文件还告诉你这些

当然,13F的看点不止巴菲特,其他一些华尔街大鳄的投资线索也同样值得关注,小编为大家列举一二。

→ 有“抄底王”之称的David Tepper旗下对冲基金Appaloosa今年一季度大举押注美国银行,总计买入逾800万股,一季度持有市值约2.07亿美元。

此外,该公司还买入价值约7240万美元的广播电视网CBS,对西南航空的持仓翻倍。还增持半导体业者Micron,一季度末持有市值为1.933亿美元。

→ 一季度,索罗斯基金管理公司将其对高盛的持仓增加了约40%,并买入Snap。

数据显示,截至一季度末,索罗斯持有8.68万股高盛股票,并在一季度买入170万股Snap。此外,索罗斯对脸谱网的持仓增加80.4%至63.8086万股,对微软的持股增加三倍多。

和巴菲特一样,索罗斯也增加了对美国航空的持股。

→ 与索罗斯对黄金资产避而远之不同,亿万富翁约翰·鲍尔森依旧看好黄金。他旗下的对冲基金Paulson & Co今年一季度对SPDR黄金信托的持仓不变,维持在436万股。截至三月底,这些持仓的价值大约为5.176亿美元,较去年四季度末4.779亿美元的水平有所上升。

同时,Paulson & Co减持了谷歌母公司Alphabet股票C类股48.4%至1.12万股,并减仓亚马逊5500股。

→ 虽然不少投资大佬青睐苹果,但是也有一些人偏偏看空。全球最大对冲基金桥水(Bridgewater Associates) 今年一季度清仓苹果股票——出脱41.65万股。对冲基金大佬、Third Point创始人丹·罗伯在一季度抛售了苹果公司的股票,购买了Snap公司和美国电脑巨头惠普企业公司的股票。

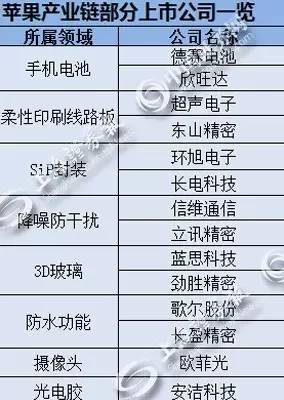

【相关阅读】iPhone十周年新品盛宴 A股小伙伴“由来只有新人笑”

【个股解析】苹果10只概念股价值解析